Приложения 9 расчета по страховым взносам после увольнения сотрудника

Оглавление:

- Какие документы выдают работнику при увольнении по новым правилам

- Уволенные сотрудники включаются в РСВ

- Расчет по взносам: указывать в разделе 3 бывших работников или все-таки нет

- Заполняем расчет по взносам в необычных ситуациях

- Расчет по взносам: указывать в разделе 3 бывших работников или все-таки нет

- Новые документы, которые надо выдать работнику при увольнении

- Разъяснено, когда в раздел 3 РСВ надо включать уволенных работников

- Как заполнить раздел 3 формы РСВ по уволенным сотрудникам?

- Быть или не быть уволившимся в разделе 3 расчета по взносам?

- Расчет по страховым взносам при увольнении сотрудника

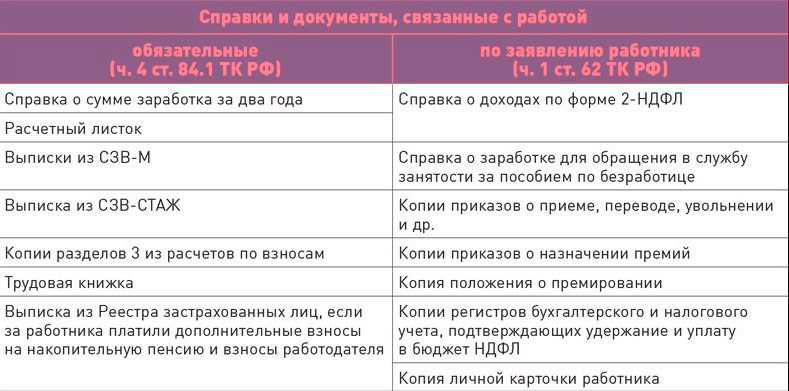

Какие документы выдают работнику при увольнении по новым правилам

Стало больше документов, которые надо выдавать увольняемым работникам. Например, добавилась новая форма СЗВ-СТАЖ. Кроме того, законодатели обновили форму справки о заработке, заменили отчет РСВ-1 расчетом по взносам.

Мы поможем вам не запутаться в этих документах (см. табл. 1 ниже). Ведь одни документы вы обязаны выдать работнику по закону (), другие — если сотрудник обратился к вам с письменным зявлением ().С 2017 года выдавайте сотрудникам при увольнении справку о заработке за два года на обновленном бланке.

Возьмите его из . Укажите в справке заработок за два предыдущих календарных года и за период с начала текущего года (п.

3 ч. 2 ст. 4.1 Федерального закона от 26.12.2006 № 255-ФЗ). Если работник увольняется в мае 2017 года, впишите:

- раздел 3 — суммы зарплаты и других выплат, на которые вы начисляли взносы на случай временной нетрудоспособности и в связи с материнством за этот период;

- раздел 4 — количество календарных дней временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком.

- в раздел 2 — период с 01.01.2015 по день увольнения в 2017 году;

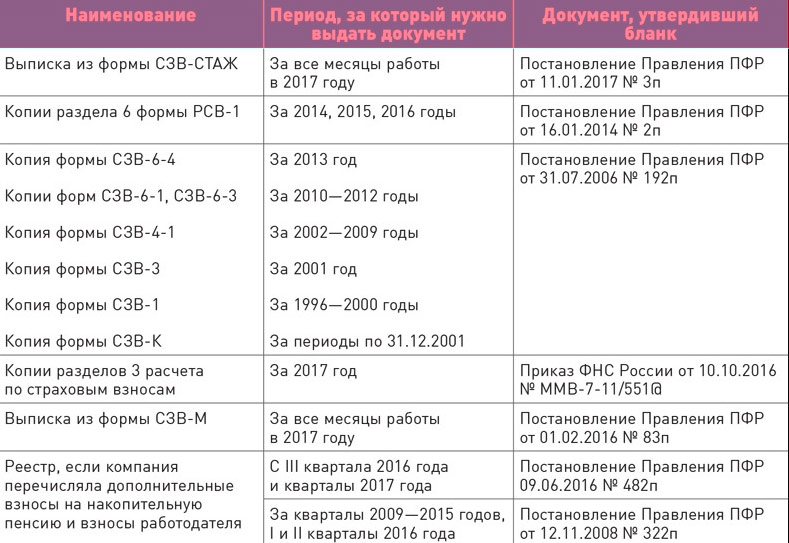

, смотрите в журнале «Зарплата», 2017, № 3.С 2017 года появились новые формы документов персучета — СЗВ-СТАЖ и раздел 3 расчета по страховым взносам.

Закон обязывает выдать работнику в день увольнения их копии, а также выписки и копии документов персучета, которые вы заполняли до 2017 года. Это следует из и Федерального закона от 01.04.96 № 27-ФЗ (далее — ).За какие периоды и по какой форме выдать работнику сведения персучета, смотрите в табл.

2 ниже.Читайте популярные статьи про зарплатуДля увольняемого сотрудника сделайте выписки из СЗВ-М. В каждой выписке заполните все разделы, как в формах СЗВ-М, которые вы сдавали в ПФР, кроме раздела 4. В раздел 4 включите только сведения по этому работнику.

Вы не вправе выдать сотруднику отчеты по форме СЗВ-М полностью, ведь в них персональные данные других работников.Выписка из СЗВ-М: работник увольняется в середине месяцаСотрудница ООО «Корсика» Ю.А.

Смирнова работает в компании с 2014 года. 28 апреля она написала заявление на увольнение по собственному желанию. Последний рабочий день — 12 мая 2017 года.Как подготовить для Смирновой выписки из СЗВ-М?РешениеБухгалтер сформировал выписки из СЗВ-М ко дню увольнения работницы за январь — май 2017 года.

Отчет за май бухгалтер еще не сдал в ПФР, но для увольняемой работницы он обязан сформировать отчет и сделать выписку.Выписки различаются разделом 2, бухгалтер указал для каждой выписки свой отчетный период: 01 — для января, 02 — для февраля и т. д. Как он заполнил раздел 4, смотрите на образце 1 ниже.Комментирует Ольга Владимировна Фролова, главный бухгалтер ООО «Арсенал»:«До 2017 года Закон № 27-ФЗ требовал выдавать работникам выписки из формы СЗВ-М ежемесячно. Я сдавала сведения в ПФР — выдавала копии сведений сотрудникам.

Это было неудобно ни мне, ни работникам.

Я тратила на выписки много времени, работники их теряли, а при увольнении просили выдать снова.С 2017 года требования о ежемесячной выдаче СЗВ-М нет.

Уволенные сотрудники включаются в РСВ

Раздел 3 РСВ заполняется плательщиком на всех застрахованных лиц, в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения, в том числе и на уволенных в предыдущем отчетном периоде.

Такие разъяснения дает ФНС в письме При этом указывается признак застрахованного лица, в том числе и по уволенным лицам, «1» — является застрахованным лицом и соответствующий код категории застрахованного лица, например «НР».

Если в персонифицированных сведениях о застрахованных лицах отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца отчетного (расчетного) периода, подраздел 3.2 раздела 3 расчета не заполняется. Следовательно, в отношении застрахованных лиц, которым за последние три месяца отчетного (расчетного) периода не начислялись выплаты и иные вознаграждения, плательщиком заполняется раздел 3 расчета, за исключением подраздела 3.2.

При этом количество сведений о застрахованных лицах за отчетный раздела 3 РСВ учитывается в соответствующих графах строки 010 подраздела 1.1 приложения 1 к разделу 1 расчета. Таким образом, в случаях невключения в расчет по страховым взносам за отчетный период уволившихся сотрудников в предыдущем отчетном периоде и не получавших выплаты в отчетном периоде необходимо представить в налоговый орган по месту постановки на учет уточненный РСВ, указав в разделе 3 расчета всех застрахованных лиц, в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения, в том числе и уволенных в предыдущем отчетном периоде.

Защитите себя от налоговых проверок.

от бывшего сотрудника ОБЭП, а ныне известного налогового консультанта . Сейчас всего за 2750 руб. Вы научитесь противостоять давлению налоговиков, грамотно вести себя на допросах и выемке, защищать себя от уголовки и субсидиарки. Куча практических советов и минимум теории.

Обучение полностью дистанционно, выдаем сертификат. Успейте купить (). «». Рубрики: Подписывайтесь на «Утреннего бухгалтера». Все для бухгалтера. Пора завести блог на Клерк.ру Блог компании на «Клерке» — это ваш новый инструмент, чтобы рассказать о себе.

Публикуйте любой контент про вашу компанию.

Расчет по взносам: указывать в разделе 3 бывших работников или все-таки нет

При заполнении расчета по взносам в разделе 3 «Персонифицированные сведения» нужно показывать всех застрахованных лиц, в пользу которых в течение трех последних месяцев отчетного периода были начислены выплаты, включая работников, уволенных в предыдущем периоде.

А нужно ли показывать в разделе 3 бывших сотрудников, которым никакие выплаты не начислялись? Из разъяснений, выпущенных Минфином (Письмо Минфина , Письмо Минфина ), однозначно понятно лишь то, что подраздел 3.2

«Сведения о суммах выплат и иных вознаграждений, исчисленных в пользу физлиц…»

на таких работников заполнять не нужно.

Что логично, ведь раз выплат не было, включать то и нечего. Но остается неясным, следует ли указывать таких уволенных в подразделе 3.1 «Данные о физлице — получателе дохода». Недавно ФНС выпустила разъяснение (), в котором говорится следующее:

«…в случаях невключения в расчет по страховым взносам за отчетный (расчетный) период уволившихся сотрудников в предыдущем отчетном периоде и не получавших выплаты в отчетном (расчетном) периоде необходимо представить в налоговый орган по месту постановки на учет уточненный расчет по страховым взносам за отчетный (расчетный) период, указав в разделе 3 расчета всех застрахованных лиц, в пользу которых в отчетном (расчетном) периоде начислены выплаты и иные вознаграждения, в том числе и уволенных в предыдущем отчетном периоде»

.

Значит ли это, что налоговики настаивают на включении в расчет, в том числе бывших работников, которым после увольнения выплаты не начислялись? Например, если сотрудник уволился в марте 2017г., нужно ли включать его в расчеты по взносам за полугодие и за 9 месяцев?

За разъяснениями мы обратились к специалисту ФНС Савостиной Елене Викторовне. И вот что она нам ответила: «Если работник уволился в марте 2017 г., то на него необходимо заполнить раздел 3 и представить его в составе расчета по страховым взносам за I квартал 2017 г.

В нем нужно отразить все выплаты, начисленные работнику в январе, феврале и марте. Если после увольнения работнику в апреле начислили выплаты, тогда на него нужно заполнить раздел 3 и представить его в составе расчета по взносам за полугодие 2017 г. И отразить в нем все выплаты, начисленные работнику в апреле.

Если же плательщик взносов этого не сделал, он должен представить уточненный расчет по взносам за отчетный (расчетный) период, в котором производились выплаты.

Это подтверждается контрольными соотношениями по проверке расчета по взносам. Ведь количество застрахованных работников по ОПС за отчетный квартал, отраженных в графе 2 подраздела 1.1 приложения № 1 к разделу 1 расчета, должно быть равно количеству работников, на которых

Заполняем расчет по взносам в необычных ситуациях

— Наталья Владимировна, поясните, как нужно действовать в такой ситуации. Организация в июле перешла в другую налоговую инспекцию.

Изменился и код ОКТМО муниципального образования. При сдаче расчета по страховым взносам за 9 месяцев в новую ИФНС надо ли представлять два расчета, учитывая, что в течение года были разные коды ОКТМО (за полугодие — с одним кодом, за III квартал — с другим)?

— Представлять два расчета по страховым взносам и указывать в них разные коды ОКТМО нет необходимости.

При смене места постановки на налоговый учет в расчете по страховым взносам следует сразу указать код ОКТМО по новому месту ведения деятельности.

— Организация совмещает УСН и уплату ЕНВД.

Часть сотрудников занята только в деятельности на упрощенке, а часть — только на вмененке. По всем работникам организация уплачивает взносы по основным тарифам. Поскольку тарифы взносов одинаковые по двум спецрежимам, как правильно заполнить приложение № 1 и раздел 3 расчета?

— Код тарифа плательщика указывается по строке 001 приложения № 1 к разделу 1 расчета по взносам. Он берется из приложения № 5 к Порядку заполнения расчета.

Поскольку организация применяет два режима налогообложения, то при заполнении расчета по взносам ей нужно заполнить два приложения № 1 к разделу 1:

- второе — с кодом тарифа плательщика «03» — для плательщиков ЕНВД, применяющих основной тариф взносов.

- одно — с кодом тарифа плательщика «02» — для плательщиков на УСН, применяющих основной тариф взносов;

При этом между двумя спецрежимами нужно разделить сотрудников, их выплаты и суммы взносов. А раздел 3 следует заполнить на всех сотрудников. В нем по каждому работнику в графе 200 надо указать код категории застрахованного лица «НР».

Общая сумма пенсионных взносов, указанная в разделе 3 по каждому сотруднику (строка 240), должна совпадать с суммой взносов по организации в целом, указанной в подразделе 1.1 приложений № 1 (и по УСН, и по ЕНВД), где отражаются взносы на ОПС (строка 061).

— В подразделах 1.1 (взносы на ОПС) и 1.2 (взносы на ОМС) есть две строки для указания количества физлиц — 010 «Количество застрахованных лиц» и 020 «Количество физических лиц, с выплат которым начислены страховые взносы».

А в приложении № 2 к разделу 1 расчета, где рассчитываются взносы на ВНиМ, есть только одна строка 010 «Количество застрахованных лиц».

Какое количество работников нужно указать в строке 010 приложения № 2? Только тех работников, которым в отчетном периоде выплачивалась зарплата и с нее начислялись взносы? Или же всех работников, в том числе и тех, по которым в отчетном квартале взносы не начислялись, например, они находились в отпуске за свой счет (без сохранения зарплаты)?

— По строке 010 приложения № 2 указывается общее количество застрахованных лиц на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

По строке 010 подраздела 1.1 приложения № 1 указывается общее количество застрахованных лиц в системе обязательного пенсионного страхования.

Расчет по взносам: указывать в разделе 3 бывших работников или все-таки нет

Из разъяснений, выпущенных Минфином (, ), однозначно понятно лишь то, что подраздел 3.2 «Сведения о суммах выплат и иных вознаграждений, исчисленных в пользу физлиц…» на таких работников заполнять не нужно. Что логично, ведь раз выплат не было, включать то и нечего.

Но остается неясным, следует ли указывать таких уволенных в подразделе 3.1 «Данные о физлице — получателе дохода».

Недавно ФНС выпустила разъяснение (), в котором говорится следующее:

«…в случаях невключения в расчет по страховым взносам за отчетный (расчетный) период уволившихся сотрудников в предыдущем отчетном периоде и не получавших выплаты в отчетном (расчетном) периоде необходимо представить в налоговый орган по месту постановки на учет уточненный расчет по страховым взносам за отчетный (расчетный) период, указав в разделе 3 расчета всех застрахованных лиц, в пользу которых в отчетном (расчетном) периоде начислены выплаты и иные вознаграждения, в том числе и уволенных в предыдущем отчетном периоде»

.

Значит ли это, что налоговики настаивают на включении в расчет, в том числе бывших работников, которым после увольнения выплаты не начислялись? Например, если сотрудник уволился в марте 2017г., нужно ли включать его в расчеты по взносам за полугодие и за 9 месяцев? За разъяснениями мы обратились к специалисту ФНС Савостиной Елене Викторовне.

И вот что она нам ответила: «Если работник уволился в марте 2017 г., то на него необходимо заполнить раздел 3 и представить его в составе расчета по страховым взносам за I квартал 2017 г.

В нем нужно отразить все выплаты, начисленные работнику в январе, феврале и марте.

Если после увольнения работнику в апреле начислили выплаты, тогда на него нужно заполнить раздел 3 и представить его в составе расчета по взносам за полугодие 2017 г. И отразить в нем все выплаты, начисленные работнику в апреле.

Если же плательщик взносов этого не сделал, он должен представить уточненный расчет по взносам за отчетный (расчетный) период, в котором производились выплаты.

Именно об этом и сказано в Письме ФНС от 04.10.2017 № Если же после увольнения работнику выплаты до конца года не начислялись, то за последующие отчетные периоды раздел 3 на него заполнять не нужно. Применительно к условиям рассматриваемого примера на уволившегося в марте работника не надо заполнять раздел 3 и сдавать его в составе расчета за полугодие, за 9 месяцев, за 2017 г.

Это подтверждается контрольными соотношениями по проверке расчета по взносам.

Ведь количество застрахованных работников по ОПС за отчетный квартал, отраженных в графе 2 подраздела 1.1 приложения № 1 к разделу 1 расчета, должно быть равно количеству работников, на которых представлены разделы 3 и у которых в подразделе 3.1 указан признак «1» по строке 160 (застрахован в системе ОПС)».

Новые документы, которые надо выдать работнику при увольнении

Сколько форм СЗВ-М выдать увольняемому сотруднику? Нужно ли выдавать при увольнении СЗВ-СТАЖ?

Как выдать раздел 3 расчета по взносам за полугодие, если расчет еще не заполняли? Обязательно ли выдавать справку 2-НДФЛ.С 2017 года стало больше документов, которые надо выдавать увольняемым работникам. Например, добавилась новая форма СЗВ-СТАЖ.

Кроме того, законодатели обновили форму справки о заработке, заменили отчет РСВ-1 расчетом по взносам.

Мы поможем вам не запутаться в этих документах. Ведь одни документы вы обязаны выдать работнику по закону, другие — если сотрудник обратился к вам с письменным заявлением.

Выдавайте сотрудникам при увольнении справку о заработке за два года на обновленном бланке.

Возьмите его из приказа Минтруда России от 30.04.2013 № 182н.

Укажите в справке заработок за два предыдущих календарных года и за период с начала текущего года (п. 3 ч. 2 ст. 4.1 Федерального закона от 26.12.2006 № 255-ФЗ). Если работник увольняется в мае 2020 года, впишите:

- раздел 4 — количество календарных дней временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком.

- в раздел 2 — период с 01.01.2016 по день увольнения в 2020 году;

- раздел 3 — суммы зарплаты и других выплат, на которые вы начисляли взносы на случай временной нетрудоспособности и в связи с материнством за этот период;

С 2017 года появились новые формы документов персучета — СЗВ-СТАЖ и раздел 3 расчета по страховым взносам.

Закон обязывает выдать работнику в день увольнения их копии, а также выписки и копии документов персучета, которые вы заполняли до 2017 года.За какие периоды и по какой форме выдать работнику сведения персучета, смотрите в табл.

2 ниже.

По письменному заявлению работника вы обязаны выдать справки и копии документов, связанных с его работой (ст.

62 ТК РФ). Закрытого перечня таких документов нет. Работник вправе потребовать любые документы, которые имеют отношение к его работе и оплате труда. Например, по заявлению работника вы обязаны выдать:

- справку о среднем заработке для службы занятости по форме из письма Минтруда России от 15.08.2016 № 16-5/В-421;

- копию приказа о переводе на другую работу.

- справку 2-НДФЛ;

Если в день увольнения вы не выдадите работнику документы, связанные с его работой, компании и ее директору грозит штраф.

Размер штрафа по статье 5.27 КоАП РФ для компании составляет от 30 000 до 50 000 руб., для директора — от 1000 до 5000 руб. За повторное нарушение штраф для компании вырастет до 70 000 руб.

А директору грозит штраф до 20 000 руб. или дисквалификация на срок от года до трех лет (ч.

2 ст. 5.27 КоАП РФ).Правительство уже подготовило масштабные изменения по налогам на 2-е полугодие 2020 года. Подпишитесь чтобы не пропустить изменения в работе:

Заполнение Раздела 3 Расчета по страховым взносам, за 9-ти месячный период. В случае увольнения штатного сотрудника, с последующим заключением с ним, гражданско-правового договора.

Форма и порядок заполнения раздела 3 расчета по страховым взносам не предусматривают специального порядка как отразить застрахованное лицо в такой ситуации. Поэтому отражайте его как обычно.

В подразделе 3.1 данные гражданина нужно заполнять даже по уволенным. Поэтому подраздел 3.1 заполняйте как в предыдущих расчетах. Подраздел 3.2 заполняют только за последние три месяца.

Поэтому в подразделе 3.2 доходы укажите только по гражданско-правовому договору. Код категории застрахованного лица тот же – НР. Доходы укажите как по строке 220, так и по строке 230 подраздела 3.2.1.

Обоснование Как составить и сдать в ИФНС расчет по страховым взносам (ЕРСВ) Раздел 3 Раздел 3 содержит персонифицированные сведения по каждому сотруднику. По строке 010 укажите номер корректировки.

Если это первичные сведения – проставьте «0—», в уточненном расчете за соответствующий расчетный (отчетный) период укажите номер корректировки (например, «1—», «2—» и т. д.). В поле 020 отразите код расчетного (отчетного) периода: – 21 – за I квартал; – 31 – за полугодие; – 33 – за девять месяцев; – 34 – за год. Если расчет сдаете при реорганизации или ликвидации организации, коды будут такие: – 51 – за I квартал; – 52 – за полугодие; – 53 – за девять месяцев; – 90 – за год.

Такие коды перечислены в приложении 3 к Порядку, утвержденному приказом ФНС России от 10 октября 2016 № ММВ-7-11/551. Значение поля 020 раздела 3 должно соответствовать значению поля «Расчетный (отчетный период (код)» титульного листа расчета.

В поле 030 укажите год, за расчетный (отчетный) период которого представляются сведения.

И. О. сотрудника полностью по данным документа, удостоверяющего личность; – в строке 110 – дату рождения сотрудника по документу, удостоверяющему личность; – в строке 120 – числовой код страны, гражданином которой является физическое лицо.

Код возьмите из Классификатора стран мира. Если у сотрудника нет гражданства, в строке 120 укажите код страны, выдавшей документ, удостоверяющий его личность; – в строке 130 – цифровой код пола: «1» – мужской, «2» – женский; – в строке 140 – код вида документа, удостоверяющего личность; – в строке 150 – реквизиты документа, удостоверяющего личность (серия и номер документа).

При этом знак «№» не проставляйте, серию и номер документа отделяйте пробелом; – в строках 160, 170 и 180 – признак застрахованного лица в системе обязательного пенсионного, медицинского и социального страхования: «1» – является застрахованным лицом, «2» – не является застрахованным лицом.

Обратите внимание: если вы применяете пониженный тариф и страховые взносы на социальное и медицинское страхование начисляете по ставке 0 процентов, признак застрахованного лица в строках 170 и 180 ставьте «1».

Разъяснено, когда в раздел 3 РСВ надо включать уволенных работников

24 ноября 2017 24 ноября 2017 Раздел 3 расчета по страховым взносам нужно заполнять в том числе на физлиц, уволенных в предыдущем отчетном периоде.

Правда, это делается при условии, что в текущем отчетном периоде в их пользу были начислены выплаты. Если данные о таких работниках не были включены в РСВ, страхователю следует подать уточненный расчет.

Об этом Федеральная налоговая служба сообщила в письме .

Если это сделано не было, работодателю необходимо представить в инспекцию уточненный расчет, сообщили авторы письма.

Кроме того, специалисты ФНС обратили внимание страхотелей на следующее правило.

Если данных о сумме выплат и иных вознаграждений, начисленных в пользу физлица за последние три месяца отчетного (расчетного) периода, нет, то подраздел 3.2 (в нем указываются сведения о сумме выплат и о начисленных «пенсионных» взносах) не заполняется.

Об этом сказано в пункте 22.2 Порядка заполнения расчета.

Наконец, авторы письма напомнили: количество сведений о застрахованных лицах за отчетный (расчетный) период раздела 3 РСВ учитывается в соответствующих графах строки 010 подраздела 1.1 приложения 1 к разделу 1 расчета (п. 7.2 порядка). Обратите внимание: при сдаче расчета по взносам наиболее комфортно будут чувствовать себя те страхователи, которые используют для подготовки и проверки отчетности веб-сервисы (например, систему для отправки отчетности «»).

Там все актуальные контрольные соотношения устанавливаются автоматически, без участия пользователя. Если данные, которые ввел страхователь, не соответствуют контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки.

А своевременное исправление ошибок избавит бухгалтера от необходимости подавать «уточненку».

9 9919 9919 9919 99152 62842 0579 6549 1377 5276 5974 419Бухгалтерские новости на почтуТак же читайте нас в Яндекс.Дзене и в социальных сетях.

Как заполнить раздел 3 формы РСВ по уволенным сотрудникам?

Единый расчет по страховым взносам Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц.

сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели > > > 03 октября 2020 РСВ по уволенным сотрудникам в части персональных сведений необходимо заполнять, пока не завершится текущий расчетный период.

Один из этих принципов — наличие того периода (НК РФ называет его расчетным — п. 1 ст. 423), на протяжении которого данные в промежуточную отчетность заносятся нарастающими суммами.

Он равен году. Отчетные периоды в нем возникают ежеквартально и имеют каждый свою протяженность, отсчитываемую от начала года.

При этом сохранено и правило более детального отражения информации, относящейся к последнему кварталу периода отчета, из-за чего РСВ иногда называют отчетом за соответствующий квартал.

Относится это правило и к разделу 3 РСВ, показывающему данные о выплаченных физлицу доходах и начисленных на них взносах на ОПС (подраздел 3.2) применительно к месяцам лишь последнего из кварталов периода отчета (п. 22.1 приложения № 2 к приказу ФНС России от 10.10.2016 № Образец оформления РСВ смотрите в материале » В силу действия единого правила показа в течение расчетного периода данных, сформированных нарастающими суммами, в РСВ попадают и уволенные сотрудники.

Информацию о них придется отражать в каждом из отчетов, сформированных за соответствующий период года, в котором работник уволился.

Данные об уволившихся попадут (письма Минфина России от 20.10.2017 № 03-15-05/68646, от 21.09.2017 № 03-15-06/61030, ФНС России от 04.10.2017 № ГД-4-11/19965@, от 17.03.2017 № БС-4-11/4859):

- раздел 3 в качестве персональных данных.

- в подраздел 1.1 приложения 1 к разделу 1 включенными в цифры по строкам с названием «Всего с начала расчетного периода»;

Однако поскольку начислений уволенным до начала последнего квартала периода отчета сотрудникам уже не делается, то подраздел 3.2 по ним не заполняют (п. 22.2 приложения 2 к приказу ФНС России от 10.10.2016 № То есть из данных об уволенных в разделе 3 будут присутствовать только сведения, позволяющие идентифицировать это лицо (подраздел 3.1). О том, что входит в состав таких сведений, читайте в статье .

В РСВ — отчет, составляемый нарастающими в течение года цифрами, — данные об уволенных сотрудниках должны включаться, пока год их увольнения не завершится. С учетом относящихся к уволенным сведений будут заполняться подраздел 1.1 приложения 1 к разделу 1 и раздел 3 отчета.

Быть или не быть уволившимся в разделе 3 расчета по взносам?

→ Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 8 декабря 2017 г.

Е.А. Шаронова,ведущий экспертО том, когда уволившихся работников нужно показывать в разделе 3 РСВ, мы говорили в

, . Вывод был такой: нет выплат после увольнения — нет и раздела 3 на бывших работников.

Но из последних писем Минфина и ФНС можно сделать противоположный вывод.Напомним, из Порядка заполнения расчета по взносам следует, что раздел 3 нужно заполнять за последние 3 месяца отчетного периода (проще говоря, за последний квартал) на всех застрахованных лиц, которым в этих месяцах были начислены выплаты и иные вознаграждения.

Если же застрахованным лицам в отчетном квартале выплаты не начислялись, то на них подраздел 3.2 раздела 3 заполнять не надо.

Как известно, застрахованные лица по ОПС — это лица, работающие по трудовому договору или по ГПД, предметом которого является выполнение работ и оказание услуг. Соответственно, после того как работник уволился, он уже не является застрахованным лицом для работодателя. Так вот Минфин осенью разъяснил, что если в текущем отчетном периоде не начислялись выплаты работникам, уволенным в предыдущих отчетных периодах, то на таких работников подраздел 3.2 раздела 3 расчета по взносам не заполняется, .

Но тогда возникает вопрос: а подраздел 3.1 (где фиксируются персональные данные физлица) за все отчетные периоды, следующие за периодом увольнения (до конца календарного года), заполнять надо даже при отсутствии выплат в пользу бывшего работника? Но какой признак тогда указывать по строкам 160, 170, 180: «1», означающий, что бывший работник все еще застрахованное лицо по всем видам страхования?

Или «2», поскольку на самом деле ввиду отсутствия трудовых отношений он таковым не является; ; ?

Кроме того, в октябре ФНС выпустила Письмо, в котором сказано буквально следующее:

«.в случаях невключения в расчет по страховым взносам за отчетный (расчетный) период уволившихся сотрудников в предыдущем отчетном периоде и не получавших выплаты в отчетном (расчетном) периоде необходимо представить в налоговый орган по месту постановки на учет уточненный расчет по страховым взносам за отчетный (расчетный) период, указав в разделе 3 расчета всех застрахованных лиц, в пользу которых в отчетном (расчетном) периоде начислены выплаты и иные вознаграждения, в том числе и уволенных в предыдущем отчетном периоде»

.

Чтобы прояснить ситуацию, мы обратились к специалисту ФНС с вопросом: надо ли заполнять раздел 3 на бывших работников, которым после увольнения выплаты не начислялись? Например, если работник уволился в марте 2017 г., нужно ли на него заполнять раздел 3 и сдавать его в составе расчета по взносам за полугодие, за 9 месяцев, за 2017 г.?

ФНС разъяснила, как в расчете по страховым взносам отразить выплаты работникам, уволенным до начала отчетного периода

29 марта 2017 29 марта 2017 Работодатель в I квартале перечислил премию работнику, трудовой договор с которым был расторгнут в прошлом году, до начала отчетного периода.

Нужно ли отражать сведения об этом уволенном работнике в расчете по взносам за I квартал? Да, нужно. Такой вывод следует из письма Федеральной налоговой службы .Как известно, с этого года работодатели сдают в налоговые органы единый расчет по страховым взносам, который заменил собой формы РСВ-1 ПФР, РСВ-2 ПФР, РФ-3 ПФР и 4-ФСС.

Форма расчета (КНД 1151111) и порядок его заполнениям утверждены приказом ФНС России (см.

«»). Отчитываться по взносам нужно один раз в квартал, не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2017 году срок сдачи отчетности по взносам за I квартал приходится на 2 мая, за полугодие — на 31 июля, за девять месяцев — на 30 октября, за год — на 30 января 2020 года. Специалисты ФНС напоминают, что расчет считается непредставленным в двух случаях.

Первый — если сведения о совокупной сумме страховых взносов на обязательное пенсионное страхование не соответствуют сведениям о сумме исчисленных страховых взносов по каждому застрахованному лицу за указанный период. При этом строка 061 по графам 3, 4, 5 приложения 1 раздела 1 расчета должна совпадать с суммами строк 240 раздела 3 за каждый месяц соответственно (письмо ФНС ). Второй — если в расчете указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (то есть ФИО, СНИЛС, ИНН; письмо ФНС ).

Расчет по страховым взносам при увольнении сотрудника

- Главная

- Страховые взносы

При увольнении работодатель осуществляет окончательный расчет выплат в пользу сотрудника, с которым прекращаются трудовые отношения.

В статье расскажем про страховые взносы при увольнении, рассмотрим особенности их начисления работнику. Общий порядок выплат На основании норм НК РФ, работодатель, начисляя и выплачивая работнику сумму ежемесячного вознаграждения, обязан производить следующие выплаты:

- страховые взносы – во внебюджетные фонды.

- НДФЛ – в бюджет;

Перечисление НДФЛ в бюджет осуществляется в рамках выполнения работодателем обязательств налогового агента. Фактически плательщиком налога выступает сотрудник, работодатель же берет на себя обязательства по расчету НДФЛ, удержанию налога из дохода работника и последующему перечислению НДФЛ в бюджет.

Читайте также статью: → «Порядок исчисления и уплаты НДФЛ». То есть, если работник уволен 14.08.17, то обязанность работодателя – оплатить сотруднику зарплату за период выполнения ним трудовых обязанностей (с 01.08.17 по 14.08.17).

Если трудовым договором с сотрудником предусмотрена выплата премий, надбавок, бонусов, то за указанный период работодателю следует рассчитать, начислить и выплатить причитающееся сотруднику вознаграждение.

Внимание Начисление страховых вносов в данном случае осуществляется в общем порядке.

То есть работодатель рассчитывает сумму взносов, начисляет их и перечисляет во внебюджетные фонды за собственный счет. Сумма взносов из дохода работника не удерживается.

Пример 1. Трудовой договор между ООО «Кварц» и Куликовым С.Д. расторгнут по согласованию сторон.

Последний рабочий день Куликова в ООО «Кварц» — 25.08.17.

Оклад Куликова – 17.320 руб. Что логично, ведь раз выплат не было, включать то и нечего. Но остается неясным, следует ли указывать таких уволенных в подразделе 3.1 «Данные о физлице — получателе дохода».

Недавно ФНС выпустила разъяснение (Письмо ФНС от 04.10.2017 № ГД-4-11/), в котором говорится следующее:

«…в случаях невключения в расчет по страховым взносам за отчетный (расчетный) период уволившихся сотрудников в предыдущем отчетном периоде и не получавших выплаты в отчетном (расчетном) периоде необходимо представить в налоговый орган по месту постановки на учет уточненный расчет по страховым взносам за отчетный (расчетный) период, указав в разделе 3 расчета всех застрахованных лиц, в пользу которых в отчетном (расчетном) периоде начислены выплаты и иные вознаграждения, в том числе и уволенных в предыдущем отчетном периоде»

.

Если же плательщик взносов этого не сделал, он должен представить уточненный расчет по взносам за отчетный (расчетный) период, в котором производились выплаты. Именно об этом и сказано в Письме ФНС от 04.10.2017 № ГД-4-11/ Если же после увольнения работнику выплаты до конца года не начислялись, то за последующие отчетные периоды раздел 3 на него заполнять не нужно. Применительно к условиям рассматриваемого примера на уволившегося в марте работника не надо заполнять раздел 3 и сдавать его в составе расчета за полугодие, за 9 месяцев, за 2017 г.

За сколько лет предыдущей работы нужно выдавать сотруднику при увольнении копию раздела 3 по страховым взносам?

Ответ на вопрос: Рекомендуем представить копию раздела 3 расчета по страховым взносам за весь период работы, начиная с 01.01.2017 г. Отметим, что на сегодняшний день официальные разъяснения по данному вопросу отсутствуют.

Вместе с тем, имеется точка зрения, что при увольнении сотруднику надо предоставить раздел 3 расчета по страховым взносам только с указанием сведений о работнике за отчетный период, в котором тот уволился, т.е. с начала текущего квартала по дату увольнения.

Подробности в материалах Системы Кадры: Журнал: Что нужно знать о СЗВ-СТАЖ и СЗВ-КОРР Журнал «Зарплаты в госучреждении», №4 Апрель 2017 Сергей СИМОНОВ, руководитель сервиса «Отчеты» О чем пойдет речь: ПФР утвердил новую форму отчетности о стаже работников.

Заполнить СЗВ-СТАЖ по всему персоналу предстоит только в 2020 году за 2017-й. Но по отдельным сотрудникам это надо будет делать уже в 2017 году.

Кроме того, появилась специальная форма для корректировок СЗВ-КОРР. Образцы вы найдете в статье. СЗВ-СТАЖ Важный документ Новые формы персонифицированного учета Правление ПФР утвердило СЗВ-СТАЖ – ежегодная отчетность.

По всем сотрудникам вы сдадите сведения о стаже за 2017 год до 1 марта 2020 года.

Но в течение 2017 года придется оформлять СЗВ-СТАЖ для тех, кто увольняется. Выдавайте документ сотрудникам в день увольнения. Направлять отчет в ПФР не надо.

Исключение – случай, когда сотрудник уходит на пенсию. Раньше вы заполняли на будущего пенсионера форму СПВ-2.

С 17 февраля чиновники ее отменили.

Теперь подтверждайте стаж пенсионера только с помощью СЗВ-СТАЖ.

Отчет подавайте в ПФР в течение трех календарных дней со дня заявления о выходе на пенсию (). Не забудьте отдать отчет и самому сотруднику.

В разделе 1 формы СЗВ-СТАЖ отразите данные о страхователе: регистрационный номер в ПФР, ИНН и КПП учреждения.

Сведения о стаже укажите в разделе 3 так же, как в таблицах 6.1 и 6.8 раздела 6 РСВ-1 и форме СПВ-2. Если формируете отчет для будущего пенсионера, в строке «Тип сведений» напишите «Назначение пенсии».

Пример 1. Экономисту ГУ «Университет» В.Н. Бурцеву 10 апреля 2017 года исполняется 60 лет. 5 апреля он подал заявление, в котором попросил представить в ПФР индивидуальные сведения.

Права на досрочную пенсию у Бурцева нет.

Бухгалтер заполнил на сотрудника СЗВ-СТАЖ (см. ) и направил ее в ПФР вместе с описью ОДВ-1. Образец 1. Форма СЗВ-СТАЖ Скачать образец в формате На заметку Какие документы персонального учета выдать в день увольнения В последний день работы в учреждении выдайте сотруднику; – данные о нем из последнего отчета СЗВ-М;– отчет СЗВ-СТАЖ за текущий год с информацией на дату увольнения ();– копии разделов 6 из РСВ-1, которые вы сдали на работника в ПФР за все предыдущие годы.

СЗВ-М вы оформляете ежемесячно на всех сотрудников и подрядчиков. Чтобы не получить штраф за разглашение персональных данных, сформируйте и выдайте сведения только на того, кто увольняется.