Как ооо оплатить счет ип работающее без ндс

Оглавление:

- Как работать ИП без НДС с ООО на НДС?

- Оплата счета между ИП и ООО работающих на разныз системах налогооблоения

- Основные правила, когда организация без НДС работает с организацией с НДС

- УСН и НДС. Кто оплачивает НДС?

- Систематизация бухгалтерии

- Как оплатить с ип на ооо ндс

- ИП на УСН получил оплату от клиента с НДС

- Взаиморасчеты с организациями работающими с НДС.

- Правильный учёт НДС при совершении сделок между ООО и ИП: расчёт

- Как работать ооо с ип без ндс

- Почему ООО не хотят работать с ИП

Как работать ИП без НДС с ООО на НДС?

Follow · 3 min readМногие предприниматели задумываются над вопросом, какую систему по налогообложению выбрать, чтобы она оптимально отражала все аспекты текущего бизнеса. В этом случае необходимо опираться именно на специфику того, чем занимается предприниматель. Существуют сегменты, по которым предприятия, вероятно, будут нести существенные расходы.

К таким эксперты относят торговое, строительство, приборостроение, машиностроение . Расходы в этом случае идут на закупку материалов, оплату электричества.

Существуют сегменты бизнеса, в которых расходы не очень велики.

К ним можно отнести ремонт, консалтинг, частные преподавательские услуги.Различие в взаимодействии по налогообложению для ООО и ИП невелико. Условия для применения УСН и ЕНВД совпадают.

Первым преимуществом для индивидуального вида предпринимательской деятельности по налогообложению является применение патентной системы. Вторым преимуществом: освобождение от обязанностей по ведению бухгалтерской отчётности.ИП необходимо платить фиксированные взносы в ПФ в независимости от того, осуществляет он деятельность или нет. ООО в случае не ведения деятельности и отсутствия на балансе имущества, никаких налогов не платит.

С 2013 года фиксированные взносы заметно увеличились, так что слово “небольшой” можно применить весьма условно.ООО может покрывать убытки прошлых лет прибылью текущего года, и таким образом уменьшать налог на прибыль.

Ограничено числом работников, объёмом дохода и стоимостью средств предприятия.Если ИП желает осуществлять сотрудничество с ООО на упрощённой налоговой схеме , то у существует несколько вариантов, согласно которым юридическое лицо имеет право согласиться на данные отношения.

Сотрудничество в сфере «безНДСной» .

Не каждому виду сделок требуется выделение НДС. Это может быть ремонт или аренда малых помещений, аутсорсинг и другие виды услуг не будут облагаться НДС.

Поэтому ООО имеет право заключать договор с ИП на оказание данных услуг, не учитывая НДС. Если у ИП отсутствуют конкуренты той нише рынке, которую он занимает, то ООО не имеет право диктовать ему условия по системе налогообложения.Выставление счетов с НДС.

Бизнесмен — «упрощенец» может предоставить ООО счёт, указав в нём НДС. Если подать по данному налогу декларацию, то с одной стороны, препятствий нет. Но, у ООО возникнут проблемы,если оно захочет возврата этого НДС из бюджета.Снижение цен на сумму НДС.

Для того, чтобы исключить переплату для ООО 18%, составляющих НДС, ИП на по упрощённой схеме может заранее уменьшить цену.Осуществление перехода на ОСНО, открытие ООО. В том случае, если сделка с ООО намечается крупного размера и на постоянной основе, ИП может задуматься о том, чтобы сменить налоговый режим.

Оплата счета между ИП и ООО работающих на разныз системах налогооблоения

696 юристов сейчас на сайте Консультируйтесь с юристом онлайн Спросить юриста 696 юристов готовы ответить сейчас Ответ за 15 минут Добрый день!

Может ли ООО работающая с НДС оплатить счёт выставленный ИП без НДС?

Может ли ИП система налогообложения ЕНВД выставить счёт ООО с НДС, не будет ли это считаться автоматическим переходом на ОСНО? 25 Июня 2016, 13:49, вопрос №1295252 Анна, г.

Ханты-Мансийск Свернуть Консультация юриста онлайн Ответ на сайте в течение 15 минут Ответы юристов (1) 10788 ответов 5324 отзыва эксперт Общаться в чате Бесплатная оценка вашей ситуации Юрист, г.

Москва Бесплатная оценка вашей ситуации

- эксперт

Добрый день!Может ли ООО работающая с НДС оплатить счёт выставленный ИП без НДС?АннаООО может оплачивать счета от ИП и ООО как с НДС, так и без НДС. При оплате без НДС налог к вычету уже принять нельзя. Поэтому организациям на ОСНО не выгодно работать с ИП и ООО на спецрежимах, например УСН.Может ли ИП система налогообложения ЕНВД выставить счёт ООО с НДС, не будет ли это считаться автоматическим переходом на ОСНО?АннаДа, может.

Но при этом НДС полностью уплачивается в бюджет и подается налоговая декларация в электронном виде с ЭЦП. С ЕНВД ИП не переходит полностью, но при этом применяется две системы налогообложения одновременно: ОСНО и ЕНВД (ведется раздельный учет).

25 Июня 2016, 17:33 0 0 Все услуги юристов в Москве Гарантия лучшей цены – мы договариваемся с юристами в каждом городе о лучшей цене.

Похожие вопросы 26 Ноября 2014, 09:34, вопрос №630544 30 Марта 2015, 11:38, вопрос №782448 06 Октября 2020, 17:13, вопрос №2126682 26 Января 2017, 17:24, вопрос №1514243 27 Апреля 2017, 12:25, вопрос №1622736 Смотрите также Правовед.ru В мобильном приложении и Telegram юристы отвечают быстрее и ответ гарантирован даже на бесплатный вопрос! Мы стараемся! Угостите дизайнера чашечкой кофе, ему будет приятно 🙂 The website is owned by Pravoved.RU group of companies.

Звоните бесплатно! 8 499 705-84-25

Основные правила, когда организация без НДС работает с организацией с НДС

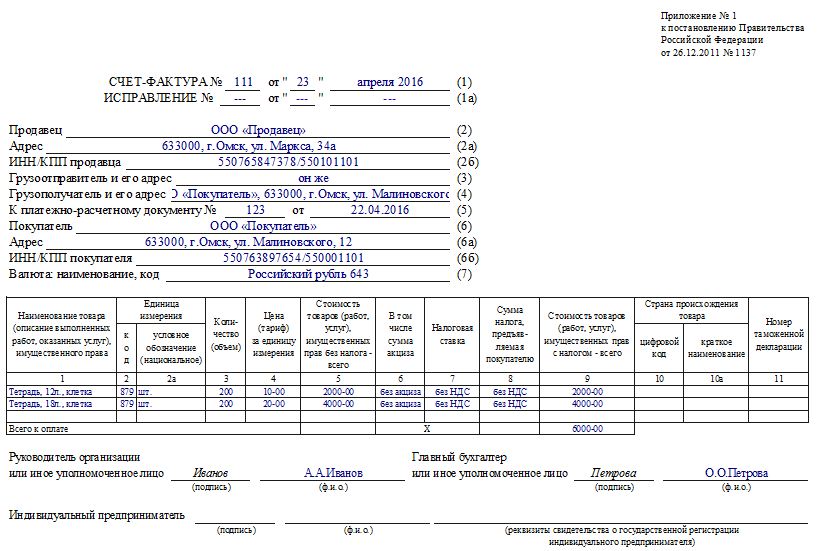

> > > 26 июня 2020 Организация работает без НДС, взаимодействуя при этом с организацией, являющейся плательщиком этого налога. Ситуация нередкая. Рассмотрим основные правила документального оформления операций между такими компаниями и особенности принятия к учету товаров (работ, услуг), а также НДС каждой из сторон. Когда организация работает без НДС, договор, счет на оплату и отгрузочные документы в адрес покупателя (накладную или акт) она оформляет без указания суммы НДС.

В соответствующих местах ставится либо прочерк, либо запись «Без налога (НДС)». В тексте договора, счета или в письме произвольной формы рекомендуется указать основание, по которому продавец не уплачивает НДС.

Организации, использующие освобождение от обязанностей плательщика НДС по статьям 145 (по объему выручки) и 145.1 (участник проекта «Сколково») НК РФ, должны при отгрузке составить счет-фактуру на продажу с использованием записи «Без налога (НДС)» в соответствующей графе документа (п. 5 ст. 168 НК РФ). Тем, кто планирует применить освобождение от НДС, рекомендуем ознакомиться с материалом . Организации, применяющие специальные налоговые режимы (ЕСХН, УСН или ЕНВД), не являются налогоплательщиками НДС и не обязаны оформлять счет-фактуру (п.

3 ст. 169 НК РФ). Также не составляют счета-фактуры организации, которые осуществляют операции, не облагаемые НДС согласно ст. 149 НК РФ (подп. 1 п. 3 ст. 169 НК РФ).

Если же указанные организации примут решение о выставлении такого документа, то его рекомендуется оформлять аналогично требованиям, приведенным в п. 5 ст. 168 НК РФ. Покупатель, являющийся плательщиком НДС, при получении документов от организации, работающей без НДС, принимает к учету товары (работы, услуги) по их стоимости, указанной в документах. Отсутствующий в документах продавца НДС покупателем при этом никак не учитывается и дополнительно не исчисляется.

В документах на оплату продавцу, работающему без НДС, в поле «Основание платежа» должна присутствовать запись «Без налога (НДС)». Когда поставщиком организации, которая работает без НДС, является организация, уплачивающая НДС, договор, счет на оплату и отгрузочные документы в адрес покупателя (накладная или акт) оформляются с НДС.

В соответствующих графах и местах текста документов указываются ставки и суммы налога, формирующие общую итоговую сумму документа.

Плательщик НДС, обязанный в соответствии с п. 3 ст. 169 НК РФ при реализации составлять счет-фактуру, может по письменному согласию сторон сделки не оформлять этот документ для налогоплательщиков, работающих без НДС (подп. 1 п. 3 ст. 169 НК РФ). Оформить согласие на несоставление счетов-фактур вам поможет наш материал .

При этом плательщик НДС должен отразить в книге продаж либо реквизиты первичных документов, либо реквизиты счета-фактуры, оформленного для себя в единственном экземпляре. Невыполнение этих действий повлечет за собой занижение у него суммы НДС от реализации.

УСН и НДС. Кто оплачивает НДС?

Вопрос:Может ли ИП на УСН выставить счет с НДС?

Т.е. счет и счет-фактуру. Если может, то как и кому оплачивается НДС?Пример: покупка ИП товара у ООО, продажа этого же товара другому ООО.Ответ: Если речь идет об обычной сделке по реализации товаров или услуг, не связанной с посредническими отношениями, то нужно отметить следующее.

На УСН Вы плательщиком НДС не являетесь, поэтому не должны выставлять своему клиенту НДС, а также оформлять счета-фактуры, то есть выделять этот налог в стоимости реализации. Однако часто клиенты просят так поступить, и фирмы или ИП на УСН идут им навстречу.

Такой контрагент рассчитывает на получение вычета, но не факт, что он сможет его получить.

Если будет проверка, то контролеры могут отменить вычет по счету-фактуре от упрощенца.

По этому поводу уже не один год ведутся споры. Судебная практика в этом вопросе на стороне налогоплательщиков.

В Определении КС РФ от 29.03.2016 № 460-О суд придерживается позиции, что если упрощенец выставляет счет-фактуру с НДС, он обязан заплатить его в бюджет, а значит покупатель имеет право принять к вычету эту сумму, ведь это не наносит урона бюджету.

Но у Минфина и ФНС другая позиция.

Они считают, что поскольку счет-фактуру выставил упрощенец, который не является плательщиком НДС, то принимать его к вычету нельзя (Письмо Минфина от 05.10.2015 №03-07-11/56700). Вашему контрагенту с большой долей вероятности придется судиться с налоговиками.В Вашем случае тоже невыгодная ситуация: если Вы выставляете счет-фактуру с выделением НДС, то должны будете заплатить сумму налога в бюджет. При этом уменьшить ее за счет вычета по этому налогу, как сделала бы фирма на общем режиме, имея документы от первоначальных поставщиков товара, Вы не сможете.

Основание то же — Вы не плательщик НДС, и должны заплатить этот налог лишь разово на основании оформленного счета-фактуры. Т.е. Вам придется заплатить 20% от полученной стоимости без возможности уменьшить данную сумму.

Что касается включения дохода от сделки в базу по УСН, то согласно недавним разъяснениям Минфина НДС, который Вы заплатили на основании выставленного счета-фактуры, в базу по УСН не включается. Однако нужно понимать, что четкого правила на этот счет в законодательстве нет, и до недавнего времени контролеры требовали включать в УСН полную стоимость реализованного товара или услуг, т.е.

уплачивать налог с части суммы фактически дважды.

Не исключено, что подобная практика может до сих пор применяться отдельными инспекциями.Помимо уплаты налога в случае выставления счета-фактуры Вы должны будете подать декларацию по НДС.

Для рассматриваемой ситуации полностью отчет не заполняется, оформить нужно будет лишь титульный лист и раздел 1

«Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

. Срок подачи декларации по НДС в данном случае такой же, как и у плательщиков этого налога на общем режиме — 25 число месяца, следующего за окончанием квартала.

В нашем сервисе формирование деклараций по НДС для ИП не

Систематизация бухгалтерии

10.02.2020 Содержание Глава 6.5.1. НДС (налог на добавленную стоимость) — развенчание мифа.

В этой главе мы расскажем об одной «легенде» о налоге на добавленную стоимость (НДС), которой часто пугают новичков в бизнесе. Суть «страшилки» заключается в том, что, дескать, если Вы будете применять «упрощенку» (и, значит, будете по закону освобождены от уплаты НДС), то клиенты не смогут оплачивать Ваши товары (работы, услуги) с НДС, и поэтому вообще откажутся у Вас что-либо заказывать, т.к. им более выгодно работать с контрагентами — плательщиками НДС, которые имеют право выписывать счета-фактуры и выделять сумму НДС в составе отпускной цены.

не являющаяся плательщиком НДС). Ставка налога на добавленную стоимость составляет 18%.

Согласно принятой среди бухгалтеров неофициальной терминологии, далее по тексту НДС, уплаченный поставщику товара мы будем называть «входным НДС», а НДС, полученный от покупателя (в составе стоимости, по которой ему продан товар) — «выходным» или «исходящим» НДС.

Если фирма А закупила товар у фирмы Б, например, за 1180 руб., включая НДС (т.е. закупочная цена — 1000 руб. плюс входной НДС 180 руб.), а затем перепродала за 1770 руб. (т.е. отпускная цена — 1500 руб.

плюс выходной НДС 270 руб.), в соответствии с главой 21 Налогового кодекса РФ, она должна заплатить в бюджет разницу между выходным и входным НДС: 270 — 180 = 90 рублей. В то же время, если бы фирма А закупила товар у фирмы В за 1000 руб. (без НДС), и продавала бы его за те же 1770 руб.

(в т.ч. исходящий НДС 270 руб.), то сумма НДС к уплате в бюджет составила бы 270 — 0 = 270 руб. Так как 270 рублей больше, чем 90 рублей, считается, что фирмы, работающие на ОСН и уплачивающие НДС, «жалеют» эту разницу, не хотят платить в бюджет «лишнюю» сумму налога — из этого предположения и происходит легенда. Однако все вышеприведенные рассуждения верны лишь для взаимоотношений поставщиков и покупателей, если так можно выразиться, имеющих равные весовые категории.

Например, для крупных компаний, заключающих с контрагентами — такими же крупными компаниями сделки на многомиллионные суммы.

При подобных оборотах все компании — участники сделок являются плательщиками НДС и не могут применять УСН, даже если бы захотели, поскольку, как Вы помните, упрощенную систему налогообложения вправе применять только предприятия, имеющие доходы не более 60 миллионов рублей в год.

Как оплатить с ип на ооо ндс

Содержание:

- Организации на УСН, ЕНВД, патенте, которые выставили покупателю счет-фактуру с НДС

- Содержание

- Объекты налогообложения

- Ставки налога НДС

- ИП и ООО с НДС — ставки налога, как рассчитать, сроки уплаты и сдачи отчетности, плюсы и минусы

- Использование налогового вычета

- Организации на ОСНО

- Ответ: оплачивайте смело

- Налоговая база

- Кто обязан платить НДС?

- Оплата счета между ИП и ООО работающих на разныз системах налогооблоения

- Налоговые агенты

- Организации, совмещающие ЕНВД и ОСН

- Историческая справка про НДС

- Место реализации

- Ответы юристов (1)

- Сроки уплаты и сдачи отчетности

- Что нужно знать об НДС

- НДС для организаций на УСН

- Ищете ответ?

Спросить юриста проще!

- Заключение

- Как делаются расчеты

- Освобождение от НДС

- Посредники обязаны вести журнал учета счетов-фактур

- Взаимодействие НДС и УСН

- Оплата счетов с НДС на упрощенке

Оплата счетов с НДС на упрощенке Читатель Дмитрий спрашивает: У меня ИП на упрощенке, а мои поставщики часто работают на общей системе налогообложения с НДС. Я должен просить их выставлять счета без НДС или могу оплачивать эти счета?

Ответ: оплачивайте смело Поставщик выставляет документ с НДС, потому что так требует его система налогообложения. Уговорить его не получится даже за подарки на Новый год или к 8 Марта. Вы просто оплачиваете счет с НДС, а в назначении платежа указываете «в том числе НДС 18%».

Проблемы в этом нет. Предприниматели иногда пишут нам, что если оплатят счет с НДС, то налоговая автоматически переведет их на общую систему налогообложения. Это миф. Если предприниматель работает на упрощенке «доходы минус расходы», он может включить сумму НДС в расходы вместе с товарами и услугами, которые купил. Об этом говорит Налоговый кодекс.

Чтобы подтвердить расходы, сохраняйте счет-фактуры. Другая ситуация, если вы работаете на упрощенке, но клиент попросил вас выставить ему счет-фактуру с НДС. Он работает с НДС и сможет его зачесть.

Ему удобно, а вам нет. Если выставите счет-фактуру, вам придется:

- сдать в налоговую декларацию по НДС в электронном виде.

- оплатить этот НДС в налоговую до 25-го числа следующего за кварталом месяца;

Если выставили покупателю счет-фактуру с НДС, а потом оплатили счет поставщика с НДС, НДС от поставщика нельзя принять к зачету. Взаимодействие НДС и УСН Вопрос: ООО, работающая с НДС, и есть ИП, работающий на УСН 6%. ИП оказывает услуги по индивидуальной упаковке изделий.ООО хочет воспользоваться услугами ИП на сумму 100.000р, но проблема состоит в том, что ООО нужно расходы на эту упаковку пустить в зачет НДС.

Иначе им не выгодно будет с этим ИП работать.При данной ситуации, какие есть варианты развития событий? Кому-то в любом случае придется этот НДС оплачивать, или можно избежать этой статьи расходов? Ответ: С одной стороны, ИП на УСН не имеет право выставлять документы своим клиентам, выделяя в них сумму НДС, поскольку ИП не является плательщиком данного налога.Следовательно, если в документах от ИП в адрес ООО не будет выделен НДС, ООО не сможет принять его к вычету.

ИП на УСН получил оплату от клиента с НДС

Навигация по записям ИП получил оплату от контрагента с ошибочно выделенным НДС в платежке и не придал этому значения. Сам предприниматель плательщиком НДС не является, т.к.

применяет УСН. НДС — это налог на добавленную стоимость, который платится с продаж на общей системе налогообложения (ОСНО). Предприниматели, применяющие специальные налоговые режимы (ЕНВД, Патент, УСН) освобождены от уплаты этого налога, не указывают его в платежках и декларации по этому налогу не сдают.

Через некоторое время из налоговой пришло Требование — объяснить причины не сдачи деклараций по НДС. В ходе камеральной проверки декларации по УСН налоговики запросили выписку из банка.

Камеральную проверку проходят все декларации и расчеты в течении трех месяцев после сдачи. В данном случае инспектор решил выяснить причины указания НДС в платежке, хотя известны случаи, когда налоговики просто блокируют расчетный счет и списывают сумму НДС инкассо.

Повезло! В ответе на требование ИП указал, что не является плательщиком НДС в связи с применением упрощенной системы налогообложения. К ответу на требование были приложены все документы по сделке без НДС: счет, товарная накладная с печатью и подписью покупателя, договор, а также уведомление о применении УСН.

В данной ситуации представленных обяснений для налоговой оказалось достаточно и камеральная проверка декларации была успешно пройдена.

На будущее. Если подобная ошибка обнаружилась сразу, то лучше написать своему контрагенту, не дожидаясь требований налоговой. В письме попросите покупателя сообщить в его банк о допущенной ошибке в назначении платежа. Банк клиента исправит назначение платежа и в свою очередь сообщит об изменениях в ваш банк.

Проверьте исправил банк назначение платежа или нет. Для этого закажите свежую выписку и проверьте платежку, которую нужно было исправить. Так вы убедитесь, что налоговики увидят уже исправленный платеж без НДС при запросе выписки из банка.

Запись опубликована автором в рубрике , с метками , , . Добавьте в закладки .

Взаиморасчеты с организациями работающими с НДС.

Вопрос: ООО оформлено, как организация работающая без НДС. В большинстве случаев, другие компании работают с НДС.

Нужно ли учитывать это различие при оплате и каким образом?

Должна ли наша компания платить НДС если она с ним не работает и нужно ли нам добавлять к стоимости товаров и услуг НДС для таких организаций(которые работают с НДС)?

Ответ: Если речь идет об оплате Вами товаров или услуг, приобретаемых у сторонних контрагентов, то в подобной ситуации Вы должны перечислять суммы согласно данным представленным в счете.

Т.е. если контрагент — плательщик НДС, то счет он выставит с выделением этого налога, и Вы в платежном поручении также должны будете его выделить, согласно информации в счете.

Данная ситуация в целом никак не зависит от факта применения Вами УСН. Выделять или не выделять НДС всегда определяет продавец. Но на Вас это в любом случае никак не повлияет, и к дополнительным обязанностям по уплате налогов не приведет, Вы лишь перечислите НДС в составе цены непосредственно поставщику.

Когда же вопрос касается сделки по реализации товаров или услуг от Вашего имени стороннему поставщику, то нужно отметить следующее. На УСН Вы плательщиком НДС не являетесь.

Поэтому Вы не должны выставлять своему заказчику НДС, а также оформлять счета-фактуры, то есть выделять этот налог в стоимости реализации. В крайнем случае допустим счет-фактура с нулевым НДС.

В данной ситуации вопрос выставления НДС полностью зависит от стороны, которая оказывает услуги или продает товары, т.е от того, работает ли она на общей системе налогообложения или применяет какой-то спецрежим.

Однако часто клиенты просят выставить им документы с выделенным НДС, и фирмы или ИП на УСН идут им навстречу.

Но данная уступка покупателю не имеет никакого смысла. Такой контрагент рассчитывает на получение вычета при таком раскладе, но получить он его не сможет. Если будет проверка, то контролеры отменят вычет, поскольку НДС в данном случае будете выставлять Вы, ООО на УСН, которое не является плательщиком НДС.

В Вашем случае тоже невыгодная ситуация: если Вы выставляете счет-фактуру с выделение НДС, то должны будете заплатить сумму налога в бюджет. При этом уменьшить ее за счет вычета по этому налогу, как сделала бы фирма на общем режиме, имея документы от первоначальных поставщиков товара, Вы не сможете. Основание то же — Вы не плательщик НДС, и должны заплатить этот налог лишь разово на основании оформленного счета-фактуры.

Т.е. Вам придется заплатить 18% от полученной стоимости без возможности уменьшить данную сумму. Что касается включения дохода от сделки в базу по УСН, то согласно недавним разъяснениям Минфина НДС, который Вы заплатили на основании выставленного счета-фактуры, в базу по УСН не включается.

Однако нужно понимать, что четкого правила на этот счет в законодательстве нет, и до недавнего времени контролеры требовали включать в УСН полную стоимость реализованного товара или услуг, т.е.

уплачивать налог с части суммы фактически дважды. Не исключено, что подобная практика может до сих пор применяться отдельными инспекциями.

Правильный учёт НДС при совершении сделок между ООО и ИП: расчёт

С налогом на добавленную стоимость все сталкиваются ежедневно, он составляет 18%.

В порядке исключения на товары некоторых категорий могут быть применены налоговые ставки в размере 10 и 0%. Этот процент установлен государством, он взимается в бюджет из разницы между выручкой, которую получило предприятие, и его затратами на производство товара или услуги.

Бывает так, что ИП выбирают льготные режимы налогообложения, например, упрощённую систему налогообложения, единый налог на вменённый доход. Это выгодно более низкими налогами и относительно простой бухгалтерской отчётностью. Естественно, в этом случае НДС не возмещается.Если ИП приобрёл товар или услуги с включённым НДС, а сам платит налоги по упрощённой системе налогообложения, то он обязан возместить сумму налога в бюджет, когда будет подавать налоговую декларацию в ИФНС.

В противном случае предпринимателя неизбежно ждут серьёзные штрафные санкции.Если ИП работает по общей системе налогообложения, для него становится обязательной уплата НДС.В России с 1 января 2020 года НДС будет повышен до 20%Бывают случаи, когда уплата НДС обязательна даже на упрощённой системе налогообложения и для ИП, и для ООО:

- товары импортируются на территорию Российской Федерации;

- если контрагент выставляет НДС в счёт-фактуре;

- деятельность по договору доверительного управления имуществом РФ.

Юридические лица в большинстве случаев работают по общей системе налогообложения, при этом уплата НДС является обязательным условием. Предприятие приобретает товар у контрагента с НДС, а впоследствии возмещает 18% при помощи налоговых вычетов.Важно знать, что если товары или услуги приобретаются у тех, кто не уплачивает НДС, то ООО не будет иметь право на получение налоговых вычетов и налог на добавленную стоимость придётся платить со всего оборота компании. В связи с этим для ООО удобнее и выгоднее, чтобы все участники сделок были плательщиками НДС.Существует много онлайн-калькуляторов, с помощью которых можно сразу рассчитать, какую сумму составляет НДС.Формула для расчёта: НДС = налоговая ставка*налоговая база.Рассмотрим на конкретном примере.

Вы приобрели товар по цене 1000 руб., а перепродали за 1500 руб. Какую сумму из этой прибыли необходимо уплатить НДС? В 1000 руб. продавцом уже заложен НДС, возьмём самую распространённую ставку — 18%.

Получается, вы оплатили 118%.

Затем вы добавили 500 руб., чтобы извлечь прибыль от продажи. Налог будет высчитываться из этой суммы: 500 руб.

— это 118%. Далее разделим 500 на 118%, получаем 423,7 руб. — это сумма вашей прибыли.

Может ли ООО (с НДС) оплатит счет ИП (без НДС)?

696 юристов сейчас на сайте Консультируйтесь с юристом онлайн Спросить юриста 696 юристов готовы ответить сейчас Ответ за 15 минут Добрый день!

Помогите пож-та, Может ли ООО (с НДС) оплатит счет ИП (без НДС) ?

Счет оплачен что делать потом НДС все равно платься в бюджет?

03 Марта 2015, 14:00, вопрос №748636 Юлия, г.

Москва Свернуть Консультация юриста онлайн Ответ на сайте в течение 15 минут Ответы юристов (2) 10788 ответов 5324 отзыва эксперт Общаться в чате Бесплатная оценка вашей ситуации Юрист, г. Москва Бесплатная оценка вашей ситуации

- эксперт

Добрый день! Конечно, может) Равно как и ИП без НДС может оплачивать счета ООО с НДС.

Просто ООО сможет эту сумму учесть только в налоге на прибыль, а в зачет НДС взять будет нечего. 03 Марта 2015, 14:14 0 0 157 ответов 66 отзывов Общаться в чате Бесплатная оценка вашей ситуации Юрист, г. Санкт-Петербург Бесплатная оценка вашей ситуации Добрый день!

Может, т.к. ИП применяет УСНО, при которой не является плательщиком НДС 03 Марта 2015, 22:29 0 0 Все услуги юристов в Москве Гарантия лучшей цены – мы договариваемся с юристами в каждом городе о лучшей цене.

Похожие вопросы 02 Апреля 2017, 19:56, вопрос №1594301 19 Сентября 2016, 23:22, вопрос №1382496 27 Сентября 2013, 02:36, вопрос №236952 11 Октября 2017, 07:34, вопрос №1776598 10 Августа 2017, 11:35, вопрос №1720210 Смотрите также Правовед.ru В мобильном приложении и Telegram юристы отвечают быстрее и ответ гарантирован даже на бесплатный вопрос!

Мы стараемся! Угостите дизайнера чашечкой кофе, ему будет приятно 🙂 The website is owned by Pravoved.RU group of companies.

The group includes Pravoved.Ru Lab Ltd. which operates the website and provides support for customers (registration number 1187746238536, 143026, Moscow, territory of the innovative center Skolkovo, Bolshoy ave., house 42 building 1, floor 0 room 150 office 5) and LEGALAXY LIMITED which operates payment methods of the website (registration number No. HE 349968, Stasinou 8, Photos Photiades Business Ctr, Office 402, 1060, Nicosia, Cyprus) Все еще ищете ответ?

Спросить юриста проще! ПОЛУЧИТЬ ОТВЕТ Не хотите ждать? Звоните бесплатно! 8 499 705-84-25

Как работать ооо с ип без ндс

Индивидуальные предприниматели ничего не имеют против работы с юридическими лицами, а вот ООО часто противятся такому сотрудничеству. В чем причина, какие риски видят для себя юридические лица в отношениях с ИП?

Почему такое сотрудничество может оказаться невыгодным для ООО? Есть ли способы нивелировать отрицательные моменты, чтобы все возражения были сняты?

Что для этого может предпринять ИП? Чаще всего ООО приводят два блока возражений против работы с ИП – Рассмотрим «камни преткновения» между ИП и ООО и возможные пути их преодоления.

Организационно-правовая форма юридического лица считается более сложной по сравнению с индивидуальным предпринимательством. Начинающие бизнесмены обычно регистрируются как ИП, потому что их пугает более ответственное отношение к бухгалтерской отчетности, трудности в распоряжении наличностью, некоторые моменты регистрации.

Для ИП не обязательно наличие собственного бухгалтера, кассового аппарата и даже расчетного счета в банке. Не все ИП заводят для предприятия печать, ведь закон не обязывает ею пользоваться. При расчетах они не всегда должны выставлять контрагенту счет.

Никто не может помешать ИП в любой момент остановить свою деятельность. И самое главное, чаще всего ИП пользуются специальными налоговыми режимами.

В свою очередь, ООО считает свою степень ответственности выше.

У предприятия-юридического лица имеется своя бухгалтерия. Учредители ООО не могут спокойно распоряжаться вырученными деньгами, а только обналичивать их законными способами и получать дивиденды. В подавляющем большинстве случаев ООО являются плательщиками НДС.

Поэтому юридические лица предпочитают сотрудничать с «равными» по статусу компаниями.

Если дело только в психологической установке на недоверие, то преодолеть ее не так уж сложно. Самое главное опасение контрагентов, с которого нужно снять недоверие к ИП, заключается в финансовой ответственности физических лиц.

«Что, если ИП закроется, не выполнив обязательств?» С одной стороны, действительно, ИП намного проще прекратить деятельность, нежели ООО, и ответственность перед налоговыми органами при этом меньше. Но, с другой стороны, ИП – это конкретный человек, имеющий паспорт и прописку, поэтому бесследно исчезнуть у него не получится, даже закрыв предприятие.

Кроме того, ИП финансово отвечает всем своим имуществом, а не уставным капиталом, как ООО. Обычно это в финансовом отношении выражается большей суммой, нежели минимальные для юрлица 10 тыс. руб. Поэтому в случае невыполненных финансовых обязательств с ИП можно взыскать гораздо большие средства, нежели с ООО, да и судиться с физическим лицом значительно легче.

Язык цифр гораздо конкретнее и неумолимее, и экономический фактор, в отличие от психологического, может стать более серьезным барьером на пути сотрудничества ИП и ООО.

Почему ООО не хотят работать с ИП

12992 Содержание страницы Индивидуальные предприниматели ничего не имеют против работы с юридическими лицами, а вот ООО часто противятся такому сотрудничеству. В чем причина, какие риски видят для себя юридические лица в отношениях с ИП?

Почему такое сотрудничество может оказаться невыгодным для ООО? Есть ли способы нивелировать отрицательные моменты, чтобы все возражения были сняты? Что для этого может предпринять ИП?

Чаще всего ООО приводят два блока возражений против работы с ИП –

- и экономический.

- психологический

Рассмотрим «камни преткновения» между ИП и ООО и возможные пути их преодоления.

Организационно-правовая форма юридического лица считается более сложной по сравнению с индивидуальным предпринимательством. Начинающие бизнесмены обычно регистрируются как ИП, потому что их пугает более ответственное отношение к бухгалтерской отчетности, трудности в распоряжении наличностью, некоторые моменты регистрации.

Для ИП не обязательно наличие собственного бухгалтера, кассового аппарата и даже расчетного счета в банке. Не все ИП заводят для предприятия печать, ведь закон не обязывает ею пользоваться. При расчетах они не всегда должны выставлять контрагенту счет.

Никто не может помешать ИП в любой момент остановить свою деятельность. И самое главное, чаще всего ИП пользуются специальными налоговыми режимами. В свою очередь, ООО считает свою степень ответственности выше.

У предприятия-юридического лица имеется своя бухгалтерия. Учредители ООО не могут спокойно распоряжаться вырученными деньгами, а только обналичивать их законными способами и получать дивиденды.

В подавляющем большинстве случаев ООО являются плательщиками НДС. Поэтому юридические лица предпочитают сотрудничать с «равными» по статусу компаниями.

Если дело только в психологической установке на недоверие, то преодолеть ее не так уж сложно.

Самое главное опасение контрагентов, с которого нужно снять недоверие к ИП, заключается в финансовой ответственности физических лиц. «Что, если ИП закроется, не выполнив обязательств?» С одной стороны, действительно, ИП намного проще прекратить деятельность, нежели ООО, и ответственность перед налоговыми органами при этом меньше. Но, с другой стороны, ИП – это конкретный человек, имеющий паспорт и прописку, поэтому бесследно исчезнуть у него не получится, даже закрыв предприятие.

Кроме того, ИП финансово отвечает всем своим имуществом, а не уставным капиталом, как ООО. Обычно это в финансовом отношении выражается большей суммой, нежели минимальные для юрлица 10 тыс. руб. Поэтому в случае невыполненных финансовых обязательств с ИП можно взыскать гораздо большие средства, нежели с ООО, да и судиться с физическим лицом значительно легче.

Язык цифр гораздо конкретнее и неумолимее, и экономический фактор, в отличие от психологического, может стать более серьезным барьером на пути сотрудничества ИП и ООО.