Заявление на усн для ип на 2020 год образец заполнения

Оглавление:

- Заявление о переходе на УСН по форме 26.2-1: инструкция по заполнению

- Подаем заявление на УСН для ИП на 2020 год при регистрации

- 150-200 ₽ стоимость услуги в месяцравна одной чашке кофе

Согласитесь, ценность информации, получаемой благодаря СМС Школа, которую необходимо знать каждому родителю, заботящемуся о своем чаде — намного выше, чем одна чашка кофе!

Средний процент родителей, подключивших сервис СМС Школа, составляет:20-30% в общеобразовательных школах30-40% в гимназиях и лицеях Как хорошо было бы. Знать, как растет ваш ребенок, что и кто имеет на него наибольшее влияние, и, таким образом, построить ваши отношения на взаимопонимании и помощи друг другу Давать ему советы, когда он больше всего в этом нуждается, имея на руках реальную информацию об интересах ребенка Как счастлив был бы папа… Если бы он своевременно узнавал о достижениях ребенка в учебе, культурной жизни, спорте, соревнованиях и олимпиадах Если бы ему вовремя сообщали о предстоящих контрольных работах и экзаменах его ребенка, давая ему достаточный запас времени для планирования своих действий и контроля Если бы он всегда знал о посещаемости занятий своим ребенком и дисциплине на уроках Как счастлива была бы мама… Если бы ей немедленно сообщали, что ребенок не пришел вовремя в школу Если бы она знала, пообедал ли ее ребенок сегодня и что он ел на обед Если бы она точно знала, собирается ли ее ребенок задержаться в школе и насколько Если бы она тотчас же была проинформирована обо всех происшествиях, где бы в этот момент не находилась Как горды были бы все… Если бы ребенок становился успешнее день ото дня, благодаря реальной вовлеченности родителей в образовательный процесс Когда ребенок получал бы лучшие оценки, выигрывал соревнования, регулярно совершенствовался в успеваемости и приучался к системности Если бы ребенок развивался согласно ценностям и стремлениям родителей Если бы каждый родитель становился все лучше день ото дня, изучая, понимая и усваивая все то, что происходит с его ребенком

Интересно?

- Уведомление о переходе на УСН: как заполнить и когда подавать

- Заявление на упрощенную систему налогообложения для ИП в 2020 году

- Уведомление о переходе на УСН — образец заполнения

- Заявление на УСН при регистрации ИП 2020: образец заполнения

- Как написать уведомление о переходе на УСН

- Заявление о переходе на упрощенную систему налогообложения с 2020 года

- Заявление на УСН при регистрации ИП в 2020 году

Заявление о переходе на УСН по форме 26.2-1: инструкция по заполнению

/ / , 3,224 Просмотров НК РФ при определенных условиях для некоторых налогоплательщиков предусматривает возможность использования льготной системы налогообложения УСН. В настоящее время это самый популярный режим среди хозяйствующих субъектов, отнесенных к малому бизнесу.

Чтобы применять его надо в ИФНС подать заявление на УСН по форме форма 26.2-1. Оглавление Законодательство устанавливает порядок перехода на и какие должны соблюдаться критерии. Переход на УСН возможен при регистрации субъекта и с других режимов.

Однако, в любом случае нужно учитывать ограничения, определенные НК РФ. Нормы права предоставляют возможность подавать заявление на УСН вместе с регистрационными документами в момент постановки на учет налогоплательщика в ИФНС. Внимание! Заявление на УСН при или при открытии ООО лучше всего пожать вместе с учредительными документами.

Либо в течение 30 дней с момента получения документов о государственной регистрации.Если вновь организованная компания или предприниматель не предоставили заявление и в течение 30 дневного срока, то они автоматически переходят на общую систему налогообложения.

При этом перейти на УСН можно будет только лишь с начала нового года.

Также необходимо учитывать, что при таком переходе на упрощенку соблюдение критериев ее применения (численность, размер выручки и стоимости основных фондов) обязательно, даже если в самом начале они и не проверялись. Как только они будут превышены, необходимо будет сразу же в установленные сроки уведомить ИФНС об этом и осуществить переход с УСН на .

Действующие налогоплательщики имеют право сменить текущий режим налогообложения подав заявление о переходе на УСН в установленные законом временные рамки.

Внимание! Срок подачи заявления на УСН – до 31 декабря года, который предшествует году начала применения УСН.Таким хозяйствующим субъектам надо помнить, что они должны соблюдать критерии перехода на эту систему. Поэтому они по состоянию на 1 октября им нужно рассчитать показатели:

- ;

- стоимость основных средств;

- а также самый главный критерий — сумму поступившего дохода за 9 месяцев этого года.

Затем их надо обязательно сравнить с указанными в НК РФ нормативами, и только после этого подать в налоговую заявление о смене режима на упрощенную систему налогообложения. Спецрежимники, применяющие ЕНВД, а для предпринимателей еще и ПСН, могут совместно с этими режимами для определенных видов деятельности использовать УСН.

Такое возможно, если на ЕНВД или ПСН находится несколько видов деятельности, но есть еще и другие осуществляемые предприятием направления работы. Возможна также смена систем с ЕНВД и ПСН.

Но здесь также нужно соблюдать установленные законодательством сроки. В этом случае для избежания двойного налогообложения следует своевременно подавать соответствующие заявления о применении режимов, а также вести раздельный учет показателей деятельности.

Чтобы осуществить

Подаем заявление на УСН для ИП на 2020 год при регистрации

> > > 27 Июнь 2020 , , ,

Существует среди начинающих предпринимателей одно заблуждение, которое, по своим последствиям, может «попортить немало крови». А именно: нам бы сейчас побыстрее открыть ИП, а уж как ИП перейти на УСН – разберемся позже.

К сожалению, водоворот проблем при открытии бизнеса захватывает больше, чем казалось на стадии принятия решений. И только чуть «выдохнув», предприниматель задается вопросом, когда подавать заявление на УСН при регистрации ИП.Само уведомление о переходе на упрощенную систему налогообложения в 2020 году можно подать вместе с полным пакетом документов для регистрации.

Это существенно сэкономит ваше время.

В этой статье мы ответим на вопросы:

- Как выглядит образец заполнения заявления о переходе на УСН для ИП?

- Когда и как подается заявление на УСН на 2020 год для ИП?

- Как заполнить ИП заявление на УСН?

Сразу оговоримся, что эта статья адресована начинающим предпринимателям. Для опытных бизнесменов даже вопрос перехода на УСН не всегда является актуальным, поскольку кто-то знает, что ему требуется только ОСНО, а кто-то уверен в выгодности ЕНВД или патента.Почему переход при регистрации хорош для начинающих предпринимателей? Потому что вы еще не можете правильно оценить свои доходы и расходы, а на «упрощенке» налоговые ставки весьма низкие, и даже в случае неудачного хода дел вы не потеряете много на налогах.В соответствии со статьей 346.13 Налогового кодекса РФ переход ИП на УСН после регистрации может быть осуществлен ТОЛЬКО в течение 30 дней с даты постановки на учет в налоговом органе.

Не успели – вы автоматически становитесь налогоплательщиком по ОСНО с его отчетностью, налогами, ставками и прочими «приятными» вещами. И встать на УСН сможете только на следующий год.Собственно, перейти с УСН на другой налоговый режим можно тоже только со следующего календарного года, но, поработав некоторое время на упрощенке, вы приобретете опыт и ясность в вопросе необходимости такого перехода.

Поэтому подать заявление на применение УСН вместе с – самый простой и правильный путь, если вы, естественно, твердо не уверены в полезности другого налогового режима.Заявление на упрощенку при регистрации ИП можно подать в произвольной форме, либо заполнить форму, рекомендованную ФНС. В следующем разделе мы говорим именно об этом.Форма заявления на УСН для ИП, рекомендованная ФСН, с первого взгляда, выглядит сложной для заполнения, однако, используя наш образец заполнения заявления на УСН для ИП, вы легко сможете самостоятельно решить эту задачу.

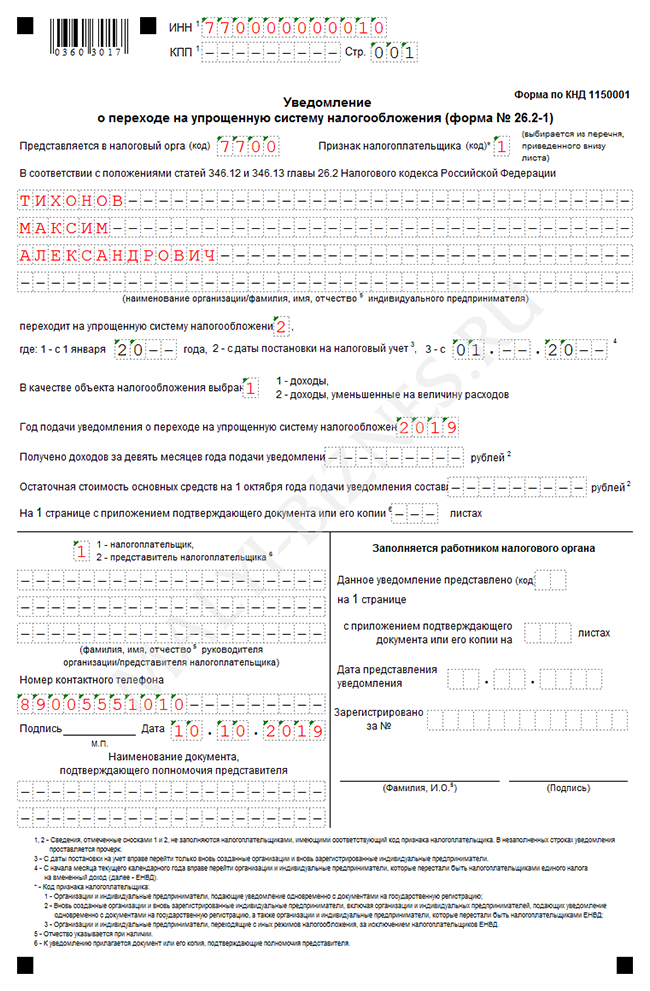

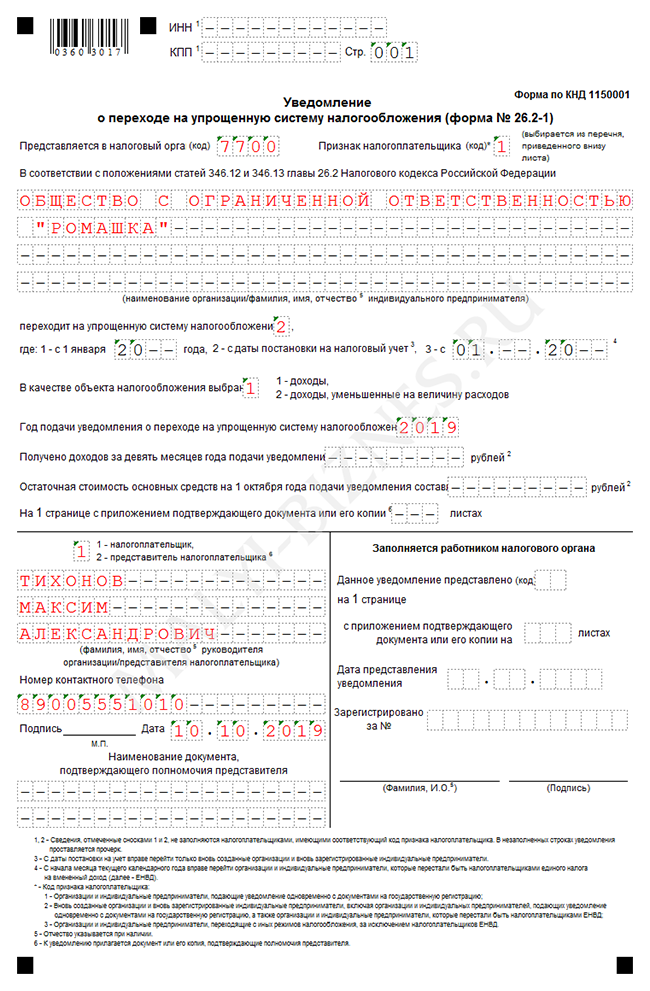

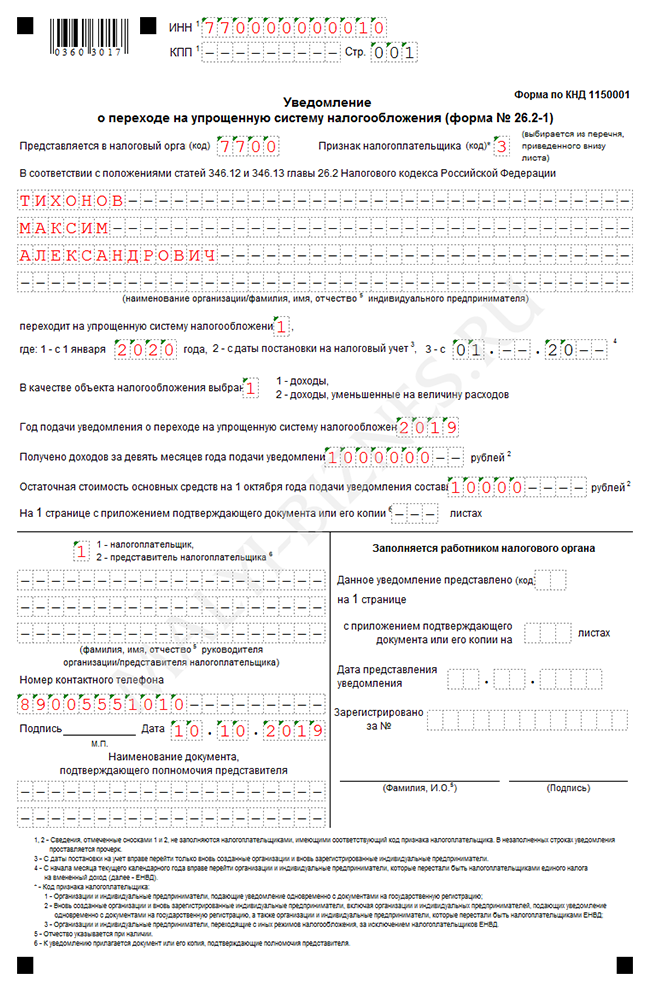

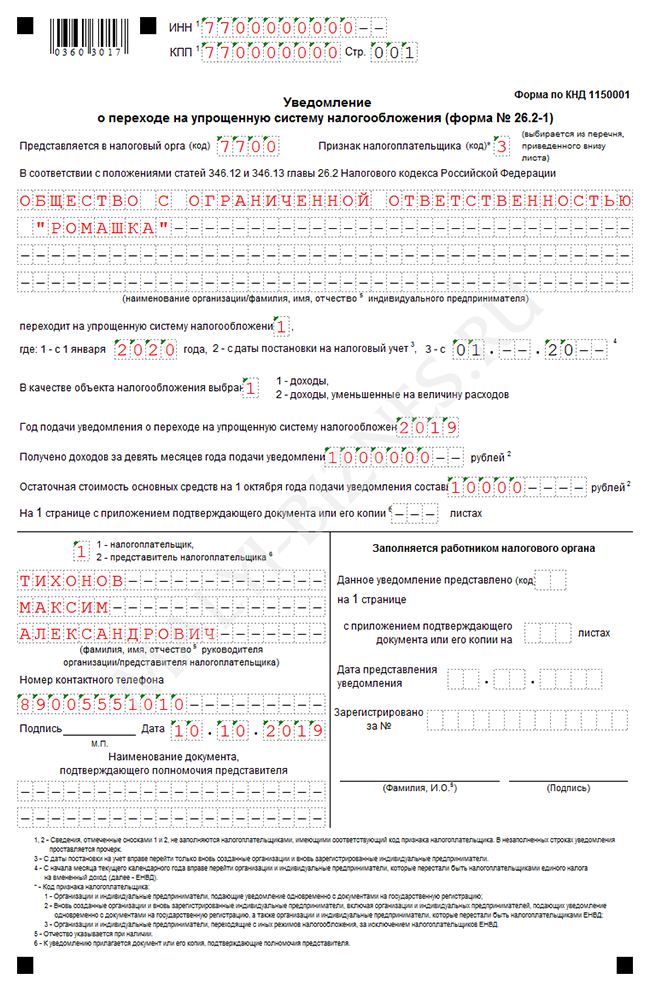

Для подготовки примера уведомления мы использовали , это существенно сэкономило время на проверку правильности заполнения. На образце уведомления ИП о переходе на УСН поля, которые необходимо заполнить, выделены цветом:Образец заполнения заявления на переход на УСН 2020 для ИПОбратите внимание, что поле «Признак налогоплательщика» имеет значение 1, если уведомление подается при регистрации, вместе с .

ЧТО ТАКОЕ СМС ШКОЛА КАК ЭТО РАБОТАЕТ?

Самая доходная IT-франшиза на рынке 6 факторов лучшей франшизы в сфере информационных технологий

- Начать очень легко Вам не требуется приобретение оборудования, закупка товара, аренда офиса, наем в штат сотрудников. Низкие инвестиции Для старта достаточно 25 000 ₽ и желание работать и зарабатывать. Все дорогостоящие элементы бизнеса мы уже приобрели за вас.

- Правило 30x30x30 Запуск бизнеса за 30 дней. Первая прибыль с каждой школы от 30 000 ₽ чистыми в месяц. Окупаемость 30-45 дней. Постоянный спрос Дети учатся в школе 9 или 11 лет.

Каждый родитель приносит вам от 1 350 ₽ в год.

- Быстрый старт Запустить бизнес на автопилоте можно своими силами.

- Оперативность Родители ежедневно и оперативно получают смс с оценками. Еще до возвращения с работы домой — они знают, был ли ребенок на занятиях и что получил.

Благодаря этому родители не упускают время и оперативно влияют на успеваемость ребенка. Простота и удобство Мобильный телефон — самое доступное средство связи в мире. СМС-сообщения — самый быстрый способ доставки информации.

Чтобы посмотреть оценки, родителям не нужно совершать никаких лишних действий (входить на сайт, помнить логин с паролем) — достаточно открыть входящее СМС-сообщение.

Доступность Стоимость услуги для родителей доступна и составляет 150-200 рублей в месяц, что равноценно по стоимости одной чашке кофе. Для заботливых родителей выбор очевиден.

150-200 ₽ стоимость услуги в месяцравна одной чашке кофе

Согласитесь, ценность информации, получаемой благодаря СМС Школа, которую необходимо знать каждому родителю, заботящемуся о своем чаде — намного выше, чем одна чашка кофе!

Средний процент родителей, подключивших сервис СМС Школа, составляет:20-30% в общеобразовательных школах30-40% в гимназиях и лицеях Как хорошо было бы. Знать, как растет ваш ребенок, что и кто имеет на него наибольшее влияние, и, таким образом, построить ваши отношения на взаимопонимании и помощи друг другу Давать ему советы, когда он больше всего в этом нуждается, имея на руках реальную информацию об интересах ребенка Как счастлив был бы папа… Если бы он своевременно узнавал о достижениях ребенка в учебе, культурной жизни, спорте, соревнованиях и олимпиадах Если бы ему вовремя сообщали о предстоящих контрольных работах и экзаменах его ребенка, давая ему достаточный запас времени для планирования своих действий и контроля Если бы он всегда знал о посещаемости занятий своим ребенком и дисциплине на уроках Как счастлива была бы мама… Если бы ей немедленно сообщали, что ребенок не пришел вовремя в школу Если бы она знала, пообедал ли ее ребенок сегодня и что он ел на обед Если бы она точно знала, собирается ли ее ребенок задержаться в школе и насколько Если бы она тотчас же была проинформирована обо всех происшествиях, где бы в этот момент не находилась Как горды были бы все… Если бы ребенок становился успешнее день ото дня, благодаря реальной вовлеченности родителей в образовательный процесс Когда ребенок получал бы лучшие оценки, выигрывал соревнования, регулярно совершенствовался в успеваемости и приучался к системности Если бы ребенок развивался согласно ценностям и стремлениям родителей Если бы каждый родитель становился все лучше день ото дня, изучая, понимая и усваивая все то, что происходит с его ребенком

Интересно?

Заявление о переходе на УСН – как правильно заполнить в 2020 году для ИП и ООО, нужно ли решение ФНС

Поделиться Facebook Twitter VKontakte Odnoklassniki WhatsApp Telegram Viber Поделиться по почте Распечатать В качестве поддержке малого бизнеса нормами права предусматривается возможность использования льготных систем налогообложения, среди которых особой популярностью пользуется УСН. Чтобы ее применять необходимо соответствие бизнеса определенным критериям.

Чтобы перейти на нее нужно подготовить и направить в ИФНС заявление о переходе на УСН. Содержание

- 5 Образец заполнения заявление о переходе на УСН

- 1.3 В случае перехода с других налоговых режимов

- 6 Нужно ли ждать решение налоговой

- 2 Как подать

- 1.2 После регистрации

- 4 Скачать бланк и образец формы 26.2-1 на 2020 год

- 1.1 При регистрации ИП или ООО

- 3 Куда подается

- 1 Порядок перехода на УСН

- 1.1 При регистрации ИП или ООО

- 1.2 После регистрации

- 1.3 В случае перехода с других налоговых режимов

Порядок перехода на УСН Положения нормативных актов устанавливают, что переход на УСН может быть осуществлен как в момент регистрации компании, так и в процессе осуществления деятельности, когда применяются другие системы налогообложения.

При этом обязательно должно осуществляться соответствие установленным критериям как в момент перехода, так и в дальнейшем при осуществлении деятельности. При регистрации ИП или ООО Законы закрепляют, что переход на льготный режим осуществляется на основании составленного и поданного в ИФНС заявления вместе с документами на регистрацию хозяйствующего субъекта. Особенностью данного перехода является то, что на момент подачи заявления показатели деятельности отсутствуют.

Поэтому проверка на соответствие критериев не производится на момент постановки. Однако, субъект должен их соблюдать в процессе ведения бизнеса.

Внимание! Рассмотренное выше правило действует как на предпринимателей, так и на юридических лиц.После регистрации Период первоначального перехода составляет один месяц с момента постановки на учет.

То есть субъект может принять решение уйти на льготный режим еще некоторое время после постановки на учет. Однако если переход производится в течение этого периода, перед осуществлением процедуры необходимо рассчитать критерии применения упрощенки.

В случае перехода с других налоговых режимов НК дает возможность поменять текущий используемый налоговый режим на упрощенку. Подать заявление можно до 31 декабря года, по истечении которого планируется применять УСН.

В случае, если субъект бизнеса хочет изменить действующую систему на упрощенку, ему необходимо соответствовать определенным требованиям. Так, на 1 октября необходимо определить число работников, полученную выручку за 9 месяцев и стоимость основных средств. Далее, необходимо сравнить полученные показатели с закрепленными в законе.

Если они подходят, то можно подать заявление и перейти на упрощенку.

Субъекты бизнеса, которые уже используют ЕНВД или ПСН, могут также по отдельными видам деятельности также применять УСН. Такое обычно возможно, если совместно с текущей деятельности субъект желает заниматься еще одной деятельностью, которая не подходит под упомянутые спецрежимы. Внимание! Закон разрешает уйти с ЕНВД либо ПСН на упрощенку.

Уведомление о переходе на УСН: как заполнить и когда подавать

Новые ИП и организации, регистрирующиеся в налоговых органах, автоматически переводятся на режим общего налогообложения. Чтобы этого избежать, необходимо вовремя подать уведомление о переходе на УСН.

Стать участниками УСН могут и действующие юридические лица или ИП, если условия их работы соответствуют гл. 26.2 Налогового кодекса РФ. Рекомендованная форма уведомления о переходе на УСН утверждена в приказе ФНС № ММВ-7-3/829@, утвержденном в 2012 г. Предприниматель или организация вправе также подать заявление в свободной форме, однако есть риск, что местная инспекция такой бланк не примет.

После регистрации нового ИП или ООО рекомендуем перевести .

Цены на такие услуги можно уточнить .

- Отправить документ в отделение ФНС или передать его лично или через доверенного представителя можно на протяжении 1 месяца после регистрации фирмы или ИП. Если этот срок окажется пропущенным, то стать участником «упрощенки» получится только с нового расчетного периода, т.е. к началу следующего года.

- Если заявление подается отдельно, не с основными регистрирующими документами, то отчитываться за срок меньше месяца по ОСНО не потребуется. Например, ООО было зарегистрировано 1 ноября. 16 ноября директор организации направил уведомление о постановке на УСН. ФНС заявку одобрила. ООО считается работающим на «упрощенке»с 1 ноября, с даты своей регистрации.

- Может случиться ситуация, что уведомление о переходе на УСН в 2020 г. для ИП или предприятия сотрудники инспекции не принимают. Обычно так происходит потому, что регистрация компании или предпринимателя и постановка на учет осуществляется разными филиалами ФНС. Поэтому субъекту малого бизнеса придется направить документ в отделение государственного органа по месту нахождения фирмы или месту проживания ИП.

Читайте также:

- Подать заявление о переходе на упрощенную систему налогообложения по бланку № 26.2-1 для ООО или ИП необходимо в период с 1 октября по 29 декабря 2020 г.

включительно (последний рабочий день), чтобы с 2020 г. пользоваться преимуществами льготного режима.

Однако предпринимателю или руководству компании следует оценить потенциальные риски для бизнеса. Некоторые организации неохотно работают с теми, у кого не могут получить «зачет» по налогу на добавленную стоимость.

- Если предприятие или ИП вели свою деятельность на ЕНВД, они вправе перейти на «упрощенку», не дожидаясь окончания расчетного периода.

Изначально следует осведомиться у основных партнеров, работают ли они с контрагентами, не применяющими расчеты по НДС.

Заявление на упрощенную систему налогообложения для ИП в 2020 году

Еще в 2002 году, во время расцвета предпринимательства в России, когда оно перешагнуло период становления, государством было принято решение упростить налогообложение юр.

лиц и предоставить им право выбора новой системы налогообложения (УСН). Такая система позволила бы значительно снизить затраты фирмы.

Любой индивидуальный предприниматель к тому моменту уже мог использовать этот способ уплаты налогов шесть лет — с 1996 года. На данный момент как ИП, так и юр. лица имеют возможность выбора налогообложения — либо общая, либо упрощенная система.

Регистрировать переход на один из них достаточно легко – надо подать уведомление, правила заполнения которого можно изучить в образце заявления на УСН для создаваемого ИП в 2020 году.

УСНО – налоговый режим, в первую очередь предназначенный для вновь созданных предприятий, при котором налогоплательщик может считать и оплачивать фиксированный налог в 6% с общего получаемого дохода.

Также есть возможность выбрать систему «Доходы минус расходы» — тогда ставка будет равна 15%, а считаться налог будет с дохода, сниженного на размер расхода. По региональным законам могут назначаться дифференцированные ставки от 5% до 15%. Скачать бланк заявления на УСН при регистрации ИП в 2020 году можно по .

Образец заполнения уведомления о переходе на УСН с 2016 года для ИП С 2016 года в РФ можно снизить ставку по упрощенной системе: для системы «Доходы» — до 1%, для системы «Доходы минус расходы» — до 5%.

Перейти на систему достаточно просто, особенно для нового предприятия. Достаточно изучить пример и по образцу заполнить бланк заявления на УСН для ИП при регистрации.

Применение УСНО дало многим предпринимателям испытать следующие преимущества:

- Все виды учета заметно упрощаются;

- Вместо трех разных налогов выплачивается один;

- Доходы от деятельности ИП не облагаются НДФЛ.

- Не нужно создавать целый отдел бухгалтеров – достаточно одного профессионала;

- Бухгалтерский отчет сдается раз в год как декларация;

Несмотря на все плюсы УСН, необходимо учесть следующие недостатки:

- Нельзя создавать филиалы компании, работающей по упрощенке;

- УСН не может использоваться при превышении получении доходов больше 60 млн. р. в год. В таком случае обязателен к применению бухучет и общий порядок оплаты;

- В базу вносятся абсолютно все виды дохода, получаемые по кассе и счету предприятия — даже ошибочные платежи;

- Список расходов, уменьшающих размер выплат режима «Доходы минус расходы», ограничен;

- Для ликвидации предприятия придется составлять бухгалтерскую отчетность.

- Круг лиц, которым позволено использовать УСН, ограничен видами деятельности, полный перечень которых указывается в п.3 ст. 346.12 НК РФ. Можно указать не один пример — банки и страховые компании, нотариусы, инвестиционные фонды и др.;

Для использования УСН требуется соблюдение нижеперечисленных условий:

- Максимальный доход фирмы — 60 млн.

- Максимальное число работников фирмы — 100 человек;

Уведомление о переходе на УСН — образец заполнения

Дидух Юлия Автор PPT.RU 24 декабря 2020 Уведомление о переходе на УСН — это документ, который нужно заполнить и подать в Налоговую инспекцию, если вы предприниматель или руководитель небольшой фирмы и хотите перейти на «упрощёнку». Для начала проверьте, соответствует ли ваше предприятие условиям, которые выдвигает законодательство налогоплательщикам на УСН.

Если все в порядке — переходите к заполнению формы в соответствии с нашими рекомендациями (обратите внимание на сроки подачи уведомления!).

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Для перехода на УСН юрлицо или индивидуальный предприниматель подают в инспекцию ФНС по месту регистрации уведомление по рекомендованной форме №26.2-1. Образец заполнения уведомления о переходе на УСН с 2020 года мы рассмотрим в этой статье. Успеть подать его необходимо до 31 декабря 2020 года.

Однако для этого еще необходимо соответствовать целому ряду критериев.

Если вы — ИП и:

- вы не применяете ЕСХН;

- число человек, работающих в фирме, меньше 100;

можете смело переходить на этот специальный режим. Если вы — руководитель организации и:

- ваша деятельность не относится к финансовому сектору (банки, страховщики);

- у фирмы нет филиалов;

- доход за 9 месяцев 2020-го не превысит 112 млн рублей при работе на УСН (п. 2 );

- число работников у вас меньше 100;

- доля других фирм в уставном капитале меньше 25%;

- остаточная стоимость основных средств менее 150 млн рублей;

- заработок за прошлый год составил менее 150 млн рублей (п. 4 ),

вы сможете использовать УСН с 2020 года.

Для этого необходимо узнать о том, что собой представляет форма 26.2-1 (скачать бланк 2020 можно в конце статьи) и заполнить ее без ошибок. Уведомительный характер — отличительная черта перехода на УСН. Но это не значит, что нужно получать уведомление о переходе на УСН из налоговой службы.

Как раз наоборот: вы сообщаете ФНС о своем намерении использовать «упрощенку» в следующем календарном году. Ранее действовала форма уведомления о возможности применения упрощенной системы налогообложения — этот бланк служил ответом на заявление налогоплательщика.

Но он утратил силу еще в 2002 году по приказу ФНС России N Теперь ждать от налоговой разрешения на использование «упрощёнки» не нужно. Направляйте уведомление о переходе на УСН самостоятельно.

Если для этого вам необходим образец заполнения уведомления о переходе на УСН- 2020 (форма 26.2-1), его можно найти в конце статьи. Подтверждать право применять этот режим тоже нет нужды. Если вы не подходите по условиям, это выяснится после первой отчетности, и уж тогда придется отвечать за обман материально.

У налоговой службы нет оснований запрещать или разрешать переходить на упрощенную систему, ее использование — добровольное право налогоплательщиков. Кроме того, уведомление о переходе на УСН формы 26.2-1, о котором пойдет речь в статье, имеет характер рекомендации. Сообщить в ФНС о

Заявление на УСН при регистрации ИП 2020: образец заполнения

Copyright: фотобанк Лори Государство оставляет за лицом, , право выбора системы налогообложения, на которой будущий предприниматель будет осуществлять свою экономическую деятельность.

– особый режим налогообложения, при котором в бюджет уплачивается налог с общей массы полученного дохода либо с разницы между доходами и расходами. При этом «упрощенцы» освобождаются от некоторых налогов (НДС, на имущество, на прибыль). На сегодняшний день «упрощенке» отдает предпочтение большинство предпринимателей.

Для получения права применения данной системы субъект хозяйствования должен уведомить налоговые органы (форма 26.2-1). Как подать в ФНС заявление на УСН при регистрации ИП, каков порядок заполнения формы 26.2-1 для ИП и каким образом можно подать его в фискальные органы, читайте в этом обзоре. Для индивидуальных предпринимателей УСН подразумевает возможность самостоятельного выбора налогоплательщиком одного из двух объектов налогообложения, предусмотренных «упрощенкой», и уплату налога по соответствующим ставкам, установленным ст.

346.20 НК РФ:

- 6% со всей массы полученного в результате деятельности дохода (объект — );

- 15% на результат уменьшения дохода на расходы, понесенные в связи с деятельностью (объект — ).

Эти ставки являются максимальными.

Но субъекты РФ вправе снижать налоговые ставки, приняв соответствующие законы.

Ставки могут быть снижены регионами до:

- 5% на УСН «доходы минус расходы».

- 1% на УСН «доходы»;

Поскольку выбор объекта налогообложения всецело зависит от самого налогоплательщика, подавая заявление на УСН при регистрации ИП 2020 г. или заявление на изменение действующего налогового режима (для уже зарегистрированных субъектов предпринимательства), он должен указать код выбранного режима налогообложения в бланке заявления. Для предпринимателями действуют некоторые ограничения, в частности:

- ИП не должен быть плательщиком (единого сельхозналога);

- по численности работников (не более 100 человек);

- не должен добывать и продавать полезные ископаемые (кроме общераспространенных), производить подакцизные товары;

- не допускается «упрощенка» и для некоторых видов деятельности, перечень которых содержится в п. 3 ст. 346.12 НК РФ (игорный бизнес, профучастники рынка ценных бумаг и др.).

Переход на «упрощенный» режим носит уведомительный характер.

Налоговиков достаточно лишь своевременно уведомить о своем намерении применять УСН.

Для этого используется стандартизированная форма 26.2-1 (для ИП и юрлиц). Бланк утвержден Приказом ФНС РФ № ММВ-7-3/829@ от 02.11.2012 (Приложение № 1), форма является рекомендуемой, а значит, уведомление можно оформить и в произвольном виде.

Подать заявление ИП на УСН-2020 при регистрации в ЕГРИП нужно не позднее 30 дней (календарных) с даты постановки предпринимателя на учет в ИФНС (можно подать сразу вместе с документами на регистрацию ИП).

Заявление о переходе на УСН (форма 26.2-1) в 2020 году

Если вы только регистрируете свой бизнес и хотите перейти на УСН, то можете воспользоваться бесплатным сервисом по автоматическому формированию уведомления на УСН и на нашем сайте. Там же вы сможете подготовить полный комплект документов на регистрацию ИП либо ООО.

Бланк уведомления 2020 года по форме 26.2-1 о переходе на упрощенную систему налогообложения (), вы можете скачать по . Обратите внимание, что применение формы 26.2-1 носит рекомендательный характер и к его заполнению строгих требований законодатель не предъявляет. Кроме этого, на сайте ФНС указано, что уведомление может быть подано в произвольной форме или по форме, рекомендованной ФНС России (26.2-1).

Заявление о переходе на УСН подается в налоговую инспекцию в 2-х экземплярах (для Москвы – в 3-х экземплярах), один из которых, уже с пометкой о приеме, должны вернуть обратно. Его необходимо обязательно сохранить. Для регистрируемых ИП или ООО уведомление может быть подано:

- сразу вместе с остальными документами при их подаче;

- в течение 30 дней с момента регистрации ИП или ООО.

Для уже существующих ИП или ООО уведомление может быть подано:

- при добровольном переходе с другой системы налогообложения (или открытии нового вида деятельности, в отношении которого планируется применение УСН) – с 1 октября по 31 декабря (тогда применять УСН можно с 1 января).

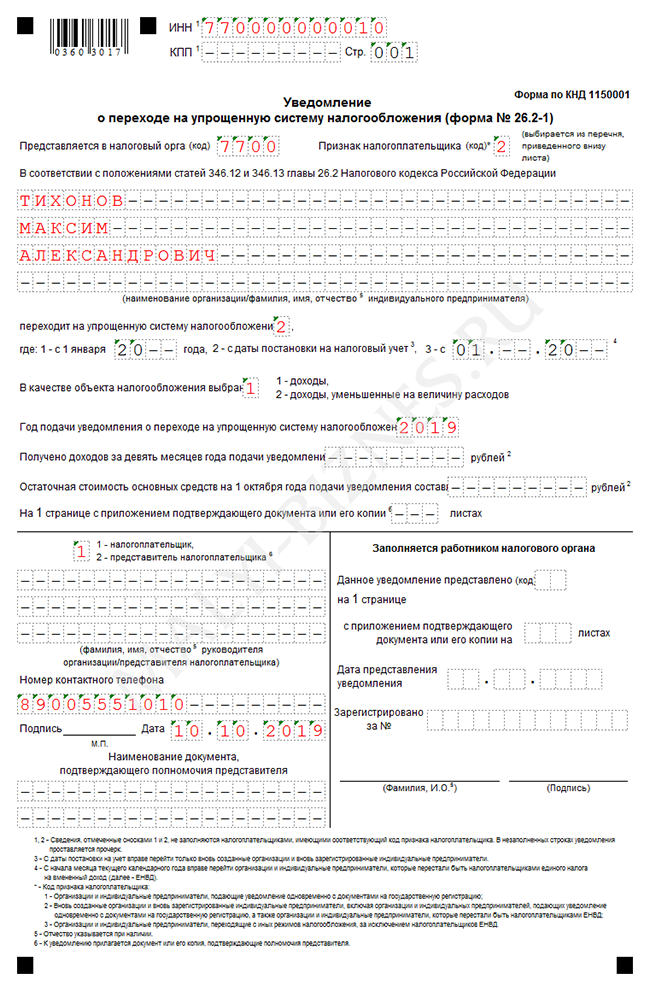

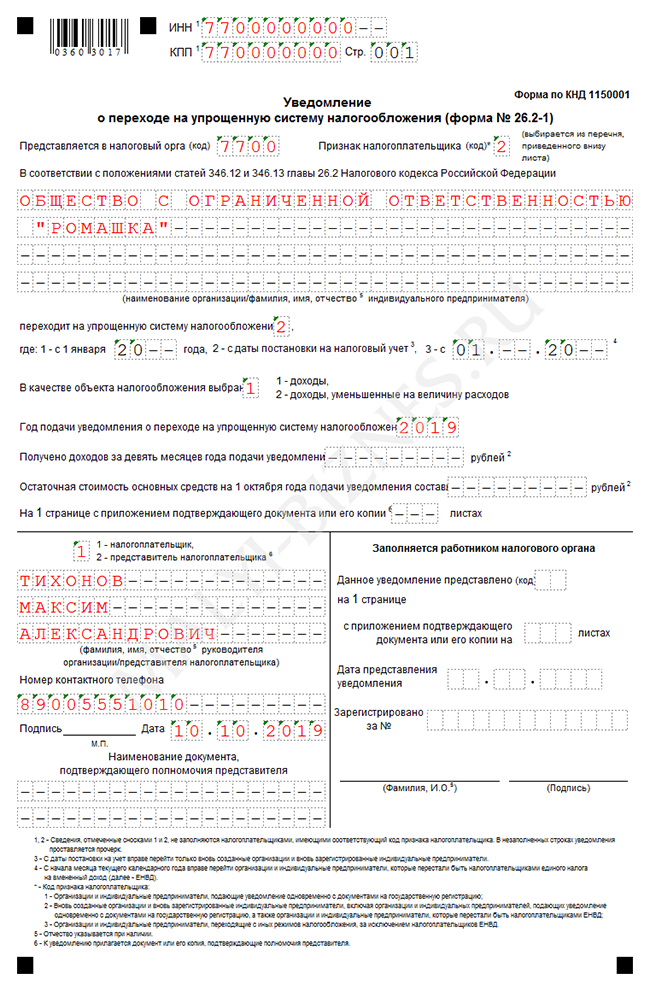

Обратите внимание, что в пункте – «Признак налогоплательщика», цифра «1» будет только в том случае, если вы собираетесь подать заявление одновременно с документами на регистрацию; цифра «2» – если подадите документ в тридцатидневный срок с даты постановки на учет, либо при переходе с системы ; цифра «3» – при переходе с других , кроме ЕНВД.

Бесплатная консультация по налогам

В случае если ИП применяет только ЕНВД или Патент, а по новым видам деятельности решает перейти на УСН, то в заявлении необходимо указать код «3» (Переход на УСН с иных видов деятельности).

Данный код указывается также, если ИП или организация совмещает ОСНО и ЕНВД (ПСН) и по видам деятельности, по которым ранее применялось ОСНО, решает перейти на упрощенку. Нотариальное удостоверение подписи на заявлении о применении УСН, в том числе при направлении по почте, не требуется.

Как написать уведомление о переходе на УСН

Упрощённая система налогообложения – это льготный режим для малого бизнеса, позволяющий существенно снизить налоговую нагрузку. Перейти на упрощёнку можно в течение 30 дней с даты создания ООО или ИП. В этой статье вы найдете уведомление о переходе на УСН 2020 форма 26.2-1 (образец заполнения) и порядок его подачи.Заявление о переходе на УСН, а если точнее, уведомление, рекомендовано Приказом ФНС России от 02.11.2012 N Эта форма продолжает действовать и в 2020 году.

Бланк одинаковый для ИП и организаций, далее мы рассмотрим образец его заполнения.Статья 346.13 HК РФ позволяет перейти на упрощённую систему вновь созданной организации и зарегистрированному индивидуальному предпринимателю в срок 30 дней после постановки на налоговый учёт. При этом заявитель признается применяющим упрощёнку с даты регистрации ИП или ООО.Оговорка сделана специально, чтобы не вынуждать налогоплательщиков несколько дней до перехода на УСН отчитываться по общей системе налогообложения.

Например, предприниматель зарегистрировался 25 апреля 2020 года, а сообщил о своем выборе только 10 мая. В 30-дневный срок он уложился, поэтому считается применяющим упрощённую систему налогообложения с 25.04.19.

Отчитываться за третий квартал в рамках ОСНО ему не требуется.Для расчёта авансовых платежей за квартал, воспользуйтесь нашим бесплатным калькулятором УСН.Подавать заявление о переходе на УСН можно сразу вместе с другими документами на государственную регистрацию, однако если налоговые инспекции (регистрирующая и та, где налогоплательщик будет поставлен на учёт) разные, то в приёмке могут отказать.Просто будьте готовы к такой ситуации, отказ в принятии — не произвол налоговиков, а нечёткое требование Налогового кодекса. В таком случае вы просто должны подать форму 26.2-1 в ту инспекцию, куда вас поставили на учёт: по прописке ИП или юридическому адресу организации. Главное – успеть сделать это в 30-дневный срок после регистрации бизнеса.Если вы сразу не сообщите в ИФНС о переходе, то возможность появится только со следующего года.

Так, если ИП из нашего примера, зарегистрированный 25.04.19, не сообщит об этом, то будет работать на общей системе до конца 2020 года.

А с 2020 года он снова получит право перехода на льготный режим, но сообщить об этом надо не позднее 31 декабря 2020 года.Таким образом, уведомить налоговые органы о своем выборе можно либо в течение 30 дней со дня регистрации ИП/ООО или до 31 декабря, чтобы перейти на УСН со нового года. Исключение сделано только для работающих на ЕНВД, они вправе перейти на упрощёнку среди года, но если снялись с учета как плательщики вменённого налога.Для удобства ведения бизнеса, оплаты налогов и страховых взносов советуем открыть расчётный счёт в банке.

Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Если следовать букве закона, то заявление о переходе на упрощенную систему налогообложения с нового года надо подать в ту инспекцию, где действующий бизнесмен уже поставлен на налоговый учёт.

Заявление о переходе на упрощенную систему налогообложения с 2020 года

» Самым популярным налоговым режимом у малого бизнеса является упрощенная система налогообложения (УСН).

Она значительно выгоднее, чем общая система, которая предоставляется предпринимателю при регистрации «по умолчанию».

Переход же на УСН происходит в заявительном порядке, т.е. добровольном (п.1 ст.346.11 НК).К преимуществам специального налогового режима относится:

- освобождение от уплаты НДФЛ в размере 13% за себя, но за наемных работников платить обязан;

- налоговая простота расчетов, при применении одного из методов: либо со всего дохода 6%, либо 15% с суммы, составляющей разницу между учтенными доходами и расходами.

Предприниматель, планирующий перейти на упрощенный налоговый режим, должен знать, при каких условиях налоговая ему откажет:

- если ИП является работодателем и заключил официально трудовые договора со 100 и более работниками;

- доходы за предшествующие подаче заявления 3 квартала текущего года не более 45 млн.

рублей.

- наличие зарегистрированных филиалов или представительств;

- итоговый полученный доход за год не более 60 млн.рублей;

- при наличии долевого участия иных предприятий, составляющего более ¼ доли, но для ИП такое условие неактуально;

- остаточная стоимость имущества оценивается в сумму свыше 100 млн.рублей;

Суммы годового дохода и дохода за три квартала подлежат корректировке на ежегодный коэффициент инфляции.Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефону Москва и Мос.

обл. Санкт-Петербург и Лен. обл. Регионы РоссииЭто быстро и бесплатно!Переход на УСН осуществляется в уведомительном порядке, когда предприниматель извещает налоговый орган о своем решении и подает соответствующий документ.

Если уведомление не было направлено, то предпринимателю применяется общая система налогообложения.Подать заявление о желании перейти на УСН можно:

- Для новых предпринимателей:

- одновременно с на регистрацию гражданина в качестве индивидуального предпринимателя;

- в течении 30 дней с момента регистрации ИП или ООО.

Рассмотрим на примере. ИП при регистрации не представил уведомление о переходе на «упрощенку». Документы были поданы 20 августа, а уведомление уже 15 сентября.

Отведенный срок, установленный законодательством, соблюден.

Поэтому упрощенный режим будет применяться с даты регистрации, т.е. с 20 августа.Самым удобным вариантом подачи уведомления, одновременно с основным пакетом регистрации ИП.

Но в крупных городах это может вызвать затруднение, поскольку прием документов осуществляется по одному адресу, а на учет ставят по адресу прописки предпринимателя. Заявление же на «упрощенку» принимают в ИФНС, где он состоит на учете.Для этого и дается 30-дневный период, чтобы ИП получил свидетельство и подал уведомление по адресу, указанному в нем.

Но чаще всего налоговые

Заявление на УСН при регистрации ИП в 2020 году

Упрощенная система налогообложения – самый популярный налоговый режим у малого бизнеса. Если предприниматель вовремя подает заявление на упрощенку, то налогов платить он будет гораздо меньше, чем на общей системе налогообложения.

Срок для подачи уведомления – всего 30 дней , но в некоторых случаях можно подавать заявление о переходе на УСН вместе с. Расскажем, где взять бланк этого документа и как заполнить заявление на УСН при . Заявление, а если точнее, уведомление о применении УСН – это официальный документ, опубликованный в приказе ФНС России от 02.11.2012 N Все формы, утвержденные этим приказом, актуальны и в 2020 году.

Скачать бланк для заполнения можно на ресурсе nalog.ru, в справочно-правовых системах или на нашем сайте. Обращайте внимание на то, чтобы на скачанном бланке были следующие реквизиты:

- штрих-код с цифрами 0360 3017 в левом верхнем углу;

- указание на форму по КНД 1150001 в правом верхнем углу.

Форма заявления одинакова для всех плательщиков упрощенной системы: для ИП и организаций, а также для обоих вариантов УСН «Доходы» или «Доходы минус расходы». Заявление о переходе на упрощенную систему налогообложения подается в порядке, предусмотренном статьей 346.13 HК РФ.

Согласно этим нормам, если уведомление подано в 30-дневный срок, индивидуальный предприниматель признается упрощенцем с даты государственной регистрации. Например, ИП зарегистрирован 25 сентября, а заявление о переходе подал в инспекцию только 15 октября.

30-дневный срок был соблюден, значит, предприниматель будет считаться плательщиком УСН с 25 сентября, а не с реальной даты подачи уведомления. Налоговый кодекс не предусматривает особого порядка подачи заявления на упрощенную систему вместе с формой Р21001.

Тем не менее, на практике многие будущие предприниматели заявляют о переходе на упрощенку уже тогда, когда неизвестно, будет ли регистрация ИП успешной.

Да и сам бланк уведомления заполняется по-разному для тех, кто уже прошел регистрацию и тех, кто статус предпринимателя еще не получил. Таким образом, сообщить о переходе на УСН при регистрации ИП можно в следующие сроки:

- в течение 30 дней после даты государственной регистрации предпринимателя.

- вместе с подачей формы Р21001 и другими обязательными документами;

Первый вариант, конечно, удобнее, ведь в налоговую инспекцию не придется ходить несколько раз. Однако здесь есть одно «но» — не каждая ИФНС примет у вас заявление на УСН при регистрации ИП.

Чем может быть вызван такой отказ? Дело в том, что согласно статье 346.13 НК РФ подавать уведомление на упрощенку надо в инспекцию, указанную в свидетельстве о постановке на учет в налоговом органе. При этом часто регистрация ИП происходит в специальных налоговых инспекциях.

Например, в столице регистрация осуществляется в 46-ой ИНФС, а в Санкт-Петербурге – в 15-ой ИФНС. А на налоговом учете предприниматель будет стоять в другой инспекции — по адресу своей прописки.