Как отразить счет фактуру возврат аванса покупателя в 1с8 3

Оглавление:

- НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8

- НДС с возвратов: отражение в «1С:Предприятии»

- Регистрация счетов-фактур при возврате аванса

- Возврат аванса покупателю как отразить в декларации по ндс 2020 1с

- Расчеты по НДС при возврате авансов в «1С:Бухгалтерии 8»

- Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3

- Расчеты по НДС при зачете полученного аванса по другому договору

- Расчеты по НДС при возврате авансов в «1С:Бухгалтерии 8»

НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8

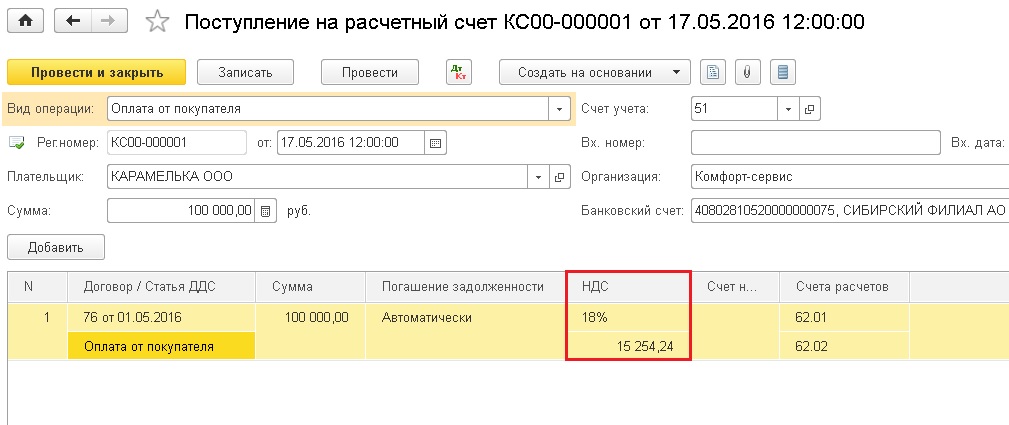

Опубликовано 30.05.2016 09:02 Просмотров: 34672 Расчет НДС с авансов, полученных от покупателей в счет предстоящих поставок, очень часто вызывает вопросы у начинающих бухгалтеров и не только. В этой статье я хотела бы разложить по полочкам (и расписать по проводкам) данный процесс на одном конкретном примере в программе 1С: Бухгалтерия предприятия 8. Рассмотрим вариант, при котором организация получает аванс от покупателя, исчисляет НДС с данного аванса, а затем осуществляет отгрузку товара в счет полученной предоплаты. Факт получения аванса отражается документом «Поступление на расчетный счет», расположенным в меню «Банк и касса» — «Банковские выписки».

Обязательно проверяем корректность указания ставки НДС в документе, особенно, в том случае, если банковские выписки загружаются в 1С из сторонних программ.

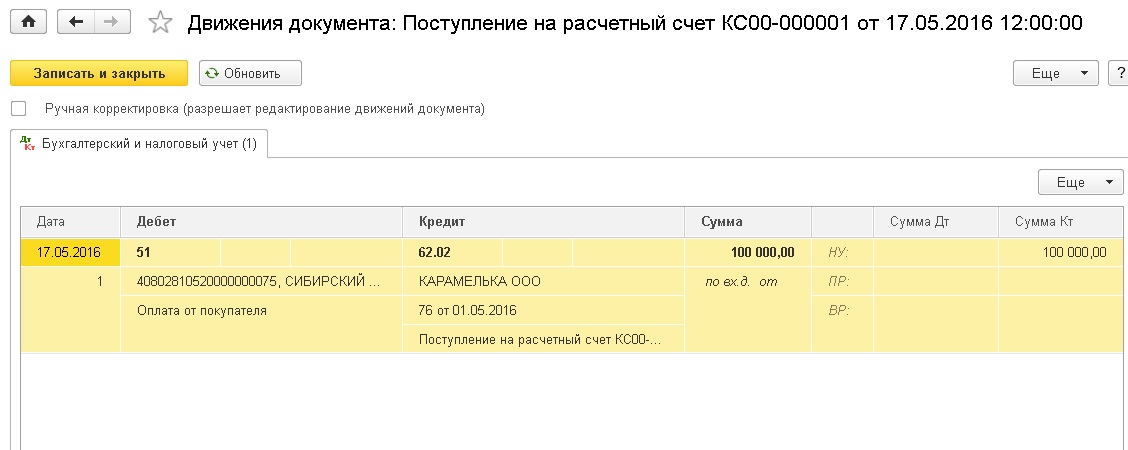

При проведении документа формируются движения по счетам 51 и 62.02.

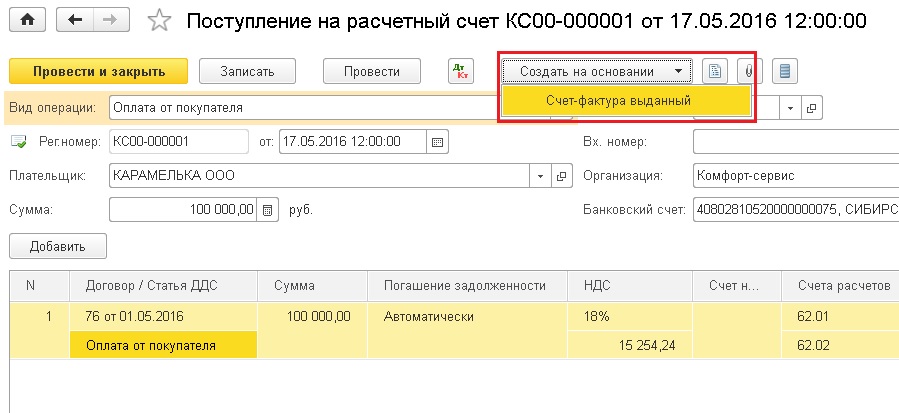

На основании документа «Поступление на расчетный счет» мы можем создать счет-фактуру на аванс. Для этого необходимо воспользоваться соответствующей кнопкой на верхней панели документа.

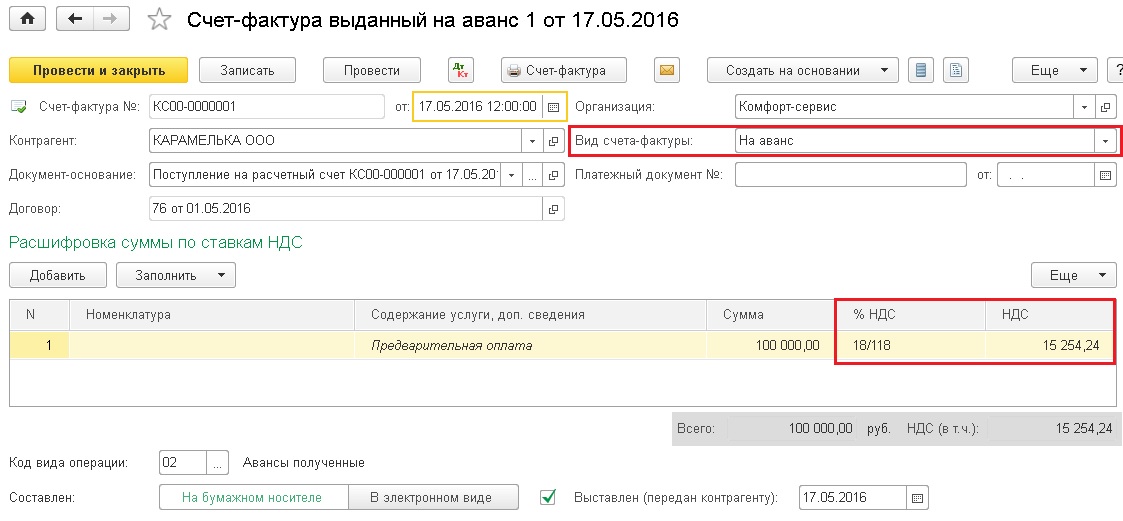

Документ заполняется автоматически, нам нужно только проверить корректность данных.

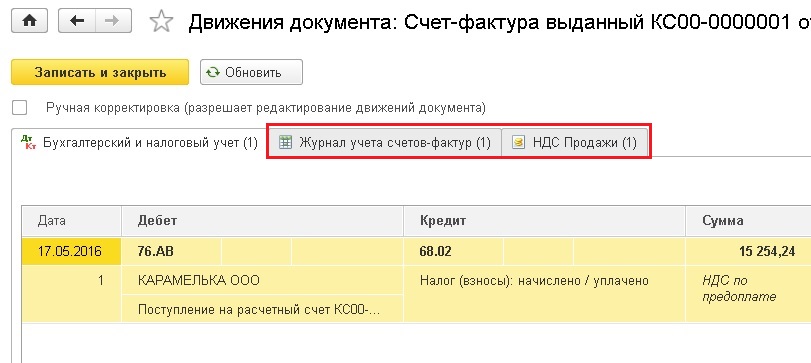

Затем проводим документ и смотрим движения по счетам.

В данном случае формируется проводка Дт 76.АВ Кт 68.02, т.е.

сумма НДС с полученного аванса исчисляется к уплате. А также документ делает движения по другим регистрам подсистемы учета НДС в 1С: Бухгалтерии, которые необходимы для корректного заполнения декларации.

Так как выписывать счета-фактуры на каждый аванс вручную очень трудоемко, в программе предусмотрен механизм групповой регистрации счетов-фактур на аванс.

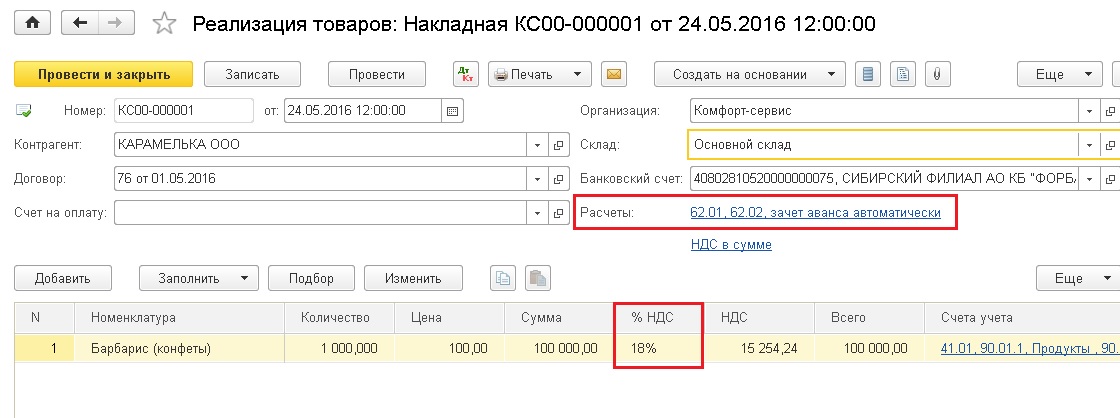

О том, как с ним работать, а также о необходимых настройках учетной политики, я рассказывала в своем видео Затем отражаем факт отгрузки товара, которая в нашем случае происходит на неделю позже оплаты. Для этого заходим в раздел «Продажи» и создаем документ «Реализация (акты, накладные)».

Обязательно проверяем корректность указания счетов расчетов (в нашем случае это счета 62.01 и 62.02, как и в документе «Поступление на расчетный счет») и ставки НДС.

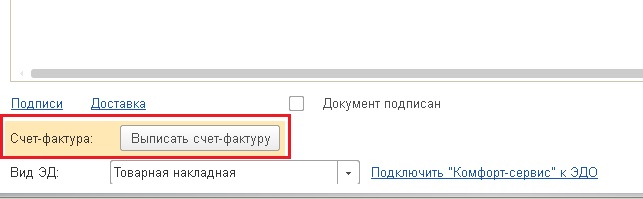

Затем нажимаем на кнопку «Выписать счет-фактуру» в нижней части документа.

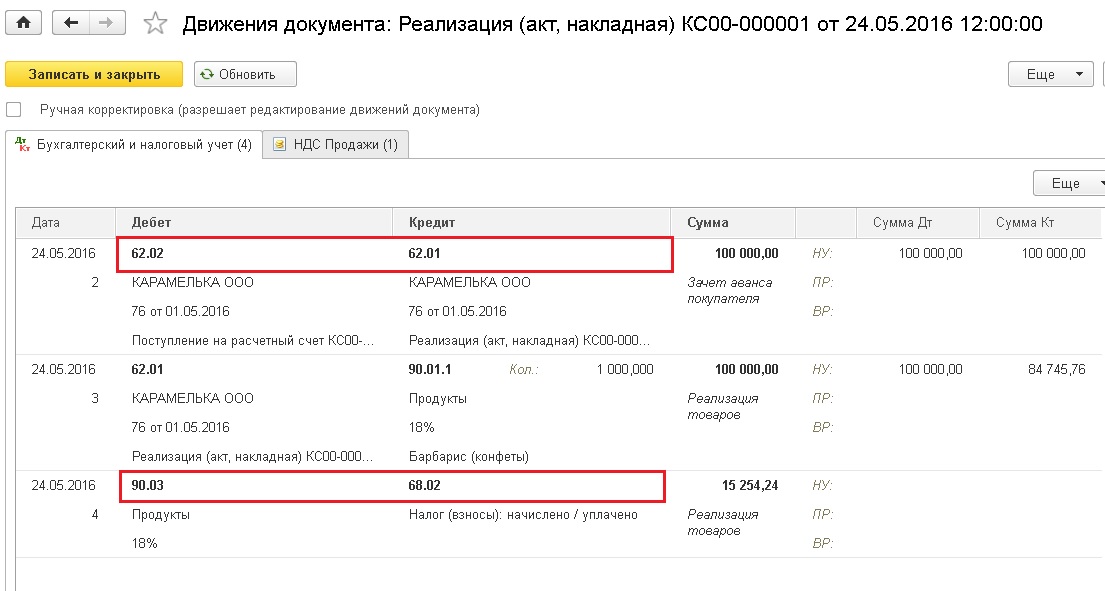

При проведении документа происходит зачет аванса (Дт 62.02 Кт 62.01) и начисление НДС с отгрузки (Дт 90.03 К 68.02).

Также формируются движения по регистру «НДС продажи».

Как мы можем заметить, НДС в сумме 15 254,24 руб.

был начислен в нашем случае дважды (сделаны проводки по кредиту счета 68.02): 1.

НДС с возвратов: отражение в «1С:Предприятии»

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

26.07.2007 подписывайтесь на наш канал На протяжении нескольких лет фискальными органами поддерживается позиция «обратной» реализации при возврате товаров.* Но этот способ в ряде случаев не может быть применим. Минфин России в письме от 07.03.2007 № 03-07-15/29 разъяснил, как отразить возвраты в книгах покупок и продаж в случаях, когда товар не был покупателем оприходован, и когда покупатель не является плательщиком НДС.** В статье, подготовленной методистами фирмы «1С», приведена методика учета возвратов товаров (материалов и т.

п.) с учетом последних официальных разъяснений. В соответствии с ГК РФ товар может быть возвращен покупателем продавцу по различным основаниям.

При этом в НК РФ процедура корректировок НДС в таких случаях не прописана. Минфин России поддерживает позицию «обратной» реализации для корректного отражения в книге покупок и книге продаж продавца и покупателя соответствующих сумм налога.

Но иногда оформление возврата «обратной» реализацией невозможно (при возврате некачественного товара, продукции, которую покупатель еще не оприходовал и т. п.). Официальное разъяснение о том, как следует в таких случаях отражать возвраты в книгах покупок и продаж появилось сравнительно недавно (см.

письмо Минфина России от 07.03.2007 № 03-07-15/29).

- При возврате продавцу товаров физическими лицами и другими лицами, не являющимися плательщиками НДС, возврат не вызовет изменений, а у поставщика возврат от покупателя отразится в части возвращенных товаров в книге покупок. Примечание: * Насколько обоснована такая позиция, читайте в статье . ** Подробнее читайте в статье Л.П. Фомичевой . Рассмотрим на примере, как необходимо отразить возврат товара поставщику для корректного отражения вычета по НДС по возвращенному товару.

- При возврате продавцу товаров, принятых на учет покупателями: «…покупатель при отгрузке возвращаемых товаров, принятых им на учет, обязан в порядке, установленном пунктом З статьи 168 Кодекса, выставить продавцу этих товаров соответствующий счет-фактуру и второй экземпляр счета-фактуры зарегистрировать в книге продаж.» Таким образом, у покупателя возврат отражается в книге продаж, а у продавца — в книге покупок.

- При возврате продавцу товаров, не принятых на учет покупателями: «…Согласно вышеуказанному пункту 5 статьи 171 Кодекса счет-фактура, зарегистрированный продавцом в книге продаж при отгрузке товаров, регистрируется в книге покупок продавца в части стоимости возвращенных товаров по мере возникновения права на налоговые вычеты в порядке, установленном статьей 172 Кодекса…» В этом случае у покупателя возврат не вызовет изменений, так как полученные от поставщика ценности не приняты еще на учет, а у поставщика возврат от покупателя отразится в части возвращенных товаров в книге покупок.

Регистрация счетов-фактур при возврате аванса

» » С 1 апреля 2020 г.

Для этого зарегистрируйте в книге покупок тот «авансовый» счет-фактуру, который вы оформили при получении предоплаты и отразили в книге продаж (п. 22 Правил ведения книги покупок). Отдельный счет-фактура на сумму возвращенного аванса не нужен (Письмо Минфина России от 30.07.2010 N 03-07-11/327).При регистрации счета-фактуры в книге покупок укажите (п.

6 Правил ведения книги покупок, Письма Минфина России от 24.03.2015 N 03-07-11/16044, ФНС России от 20.09.2016 N СД-4-3/17657@):

- в графе 2 — код вида операции «22»;

- в графе 16 — НДС по авансу, который вы заявляете к вычету. Он указан в графе 8 «авансового» счета-фактуры. Если вы вернули покупателю не весь аванс, то в графе 16 укажите сумму налога, которая соответствует возвращенной части оплаты.

- в графе 15 — всю сумму полученной предоплаты;

- в графе 7 — реквизиты документа, подтверждающего возврат аванса покупателю;

- в графе 10 — свои ИНН и КПП;

- в графе 3 — номер и дату авансового счета-фактуры;

- в графе 9 — свое наименование;

Регистрировать счет-фактуру в книге покупок нужно после отражения в учете всех корректировок по возврату в пределах одного года для вычета такого налога (п. 5 ст. 171, п. 4 ст. 172 НК РФ, п. 22 Правил ведения книги покупок).Пример регистрации в книге покупок продавца счета-фактуры при возврате авансаВ январе 2020 г.

организация «Альфа» получила аванс от покупателя по договору поставки в размере 240 000 руб.

На сумму аванса она выставила покупателю счет-фактуру N АВ00083 от 16.01.2020.В этом же месяце, до отгрузки, стороны расторгли договор, а полученный аванс организация вернула покупателю платежным поручением от 23.01.2020 N 89.«Авансовый» счет-фактура зарегистрирован в книге продаж за I квартал 2020 г.

14 Правил ведения книги продаж).Сделайте это в том квартале, в котором договор был расторгнут (изменен) и вам вернули аванс, при этом (пп. 3 п.

Возврат аванса покупателю: код операции, порядок заполнения книги покупок при возврате аванса

Целью ведения книги покупок является определение суммы НДС, которая подлежит вычету. В ней покупатели должны зарегистрировать выставленные продавцами счета-фактуры, полученные на бумажных и электронных носителях.Содержание:Здесь содержатся первичные счета-фактуры, а также корректировочные и исправленные.

ведется поквартально и заполняется налогоплательщиком за каждый налоговый период. При ее заполнении необходимо учитывать Постановление Правительства от 2011 года №1137.При возврате покупателю продавец должен зарегистрировать эту операцию в книге покупок и произвести все необходимые корректировки в бухгалтерской и управленческой отчетности, связанные с .

Этот факт отображается в графе 7 книги покупок.

Здесь прописываются реквизиты документа, который подтверждает возврат данной предоплаты.Если вы хотите узнать, как в 2020 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Санкт-Петербург: .

- Москва: .

При ведении книги покупок нужно использовать установленные ФНС коды для разных видов операций. При возврате аванса продавец указывает в книге покупок реквизиты выписанного на полученный аванс и ставит во второй графе код операции «22» (согласно пп.

д, п. 6, 22 Правил ведения книги покупок).Зарегистрировать счет-фактуру в книге покупок продавец обязан не позднее, чем через год после отказа покупателя от . Это указано в абз. 2 п. 22 Приложения 4 к Постановлению Правительства №1137.

Дополнительно подтверждать право на получение вычета налогоплательщику следует с помощью документов, которые свидетельствуют о расторжении договора (например, или от исполнения договора) и возврате денег покупателю.В случае возврата аванса покупателю продавец получает право на получение вычета по НДС.

При получении аванса продавец начисляет с полученной суммы. В бухучете для данной операции зафиксирована такая проводка: дебет 62 (аванс) и кредит – 68.

Когда аванс возвращается, указывается проводка: дебет 68 – кредит 62 (аванс). То есть делается диаметрально противоположная проводка в отличие от той, которая была сделана при начислении НДС с авансового платежа.Когда был получен авансовый платеж, продавец оформляет авансовый счет-фактуру и в обязательном порядке регистрирует его в книге продаж.

Числом регистрации счета-фактуры является фактическая дата поступления на счет получателя. Это правило прописано в пп. 2 п.

1 ст. 167 Налогового кодекса. По закону неважно, когда произойдет окончательная отгрузка товаров или оказание услуг в рамках полученной предоплаты. НДС с полученного аванса продавцом начисляется в тот же день.Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Санкт-Петербург: .

- Москва: .

Авансовый счет-фактура отображается в книге продаж за тот , когда получена предоплата, согласно пп.

3,17 Правил ведения книги продаж. Один экземпляр счета-фактуры передается покупателю по п.

3 ст.

Возврат аванса покупателю как отразить в декларации по ндс 2020 1с

Новости Инструменты Форум Барометр. Войти Зарегистрироваться. Вход для зарегистрированных:.

Забыли пароль? Войти через:. ВИДЕО ПО ТЕМЕ: НДС и счет фактура на аванс при оплате картой в 1С:Бухгалтерии 8 НДС при возврате аванса покупателю в 1С 8.3 Составьте декларацию по НДС в режиме онлайн. Перед тем, как сделать возврат аванса покупателю в году, вы должны были учесть полученный аванс.

Не облагаются НДС только авансы, которые получили в счет реализации товаров, работ или услуг подп.

Первый — местом реализации которых не является территория России. Второй — у товаров работ, услуг из специального перечня длительный производственный цикл постановление Правительства от Правильно выбрать ставку налога, поможет таблица.

Какую именно ставку применять, зависит от того, какую отгрузку планирует продавец. Например, вы получили аванс в счет отгрузки мебели.

Узнайте, когда еще применяется ставка НДС 10 процентов. То же самое относится и к авансам, отгрузка в счет которых согласно договору запланирована на год письмо Минфина от Однако если вы планируете отгружать товары в году, к реализации товаров уже применяется ставка 20 процентов.

А как учесть возврат аванса года в году, расскажем далее.

После того, как получили аванс, в течение пяти календарных дней нужно оформлять счет-фактуру на сумму аванса в двух экземплярах п. Счет-фактуру зарегистрируйте в книге продаж. Скачать бланк счета-фактуры. Напомним, чиновники внесли поправки в форму книги продаж и правила ее заполнения.

В книге переименовали графы 14 и Возврат предоплаты в году действует по таким правилам.

Вы обязаны вернуть ранее полученный аванс покупателю полностью, если он отказался от покупки.

Вы ставите к вычету НДС с аванса, полученного в прошлом году, если в году вы вернули предоплату покупателю. Поставить НДС с возвращенного аванса к вычету, вы вправе в течение года после возврата денег п. По какой ставке принимать НДС к вычету.

Вы вправе принять к вычету НДС по той ставке, которую вы применяли, когда получили аванс.

Допустим, вы получили в году аванс в счет отгрузки товаров в году. Далее прошел возврат аванса покупателю в году. Те же правила применяйте, если вы вернули в году часть прошлогоднего аванса.

НДС к вычету рассчитывайте исходя из возвращенной суммы.

Расчеты по НДС при возврате авансов в «1С:Бухгалтерии 8»

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

02.07.2020 подписывайтесь на наш канал

По условиям договора покупатель может перечислять продавцу полную или частичную предоплату за товары (работы, услуги). В статье эксперты 1С на примере «1С:Бухгалтерии 8» редакции 3.0 рассматривают порядок отражения в учете авансов у продавца и покупателя в случае, если предварительная оплата была получена поставщиком, но затем договор поставки был расторгнут, а сумма предоплаты возвращена покупателю.

Согласно пункту 1 статьи 168 НК РФ при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи 164 НК РФ. На сумму полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав продавец выставляет покупателю счет-фактуру не позднее пяти календарных дней со дня получения предоплаты (п.

3 ст. 168 НК РФ). Согласно Правилам заполнения счета-фактуры, утв.

Постановлением Правительства РФ от 26.12.2011 № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

- в строках 3 и 4 и графах 2–6, 10–11 — прочерки (п. 4 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

- в графе 1 — наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения счета-фактуры). Допускается указание обобщенного наименования товаров в случае получения аванса от покупателя до оформления заявки (спецификации) (письма Минфина России от 06.03.2009 № 03-07-15/39 и от 26.07.2011 № 03-07-09/22);

- в строке 5 — реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137). Допускается частичное сокращение номеров платежных поручений (письмо Минфина России от 07.11.2007 № 03-07-11/556). При безденежной форме расчетов по данной строке ставится прочерк (пп. «з» п. 1 Приложения № 1 Постановления № 1137). При поступлении предоплаты частями в строке 5 указываются реквизиты (номера и даты) всех платежных поручений (письмо Минфина России от 28.03.2007 № 03-02-07/1-140);

- в графе 8 — сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с п. 4 ст. 164 НК РФ (пп. «з» п. 2 Правил заполнения счета-фактуры, утв. Постановлением № 1137);

- в графе 9 — полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения счета-фактуры, утв. Постановлением № 1137);

Счета-фактуры на аванс регистрируются налогоплательщиком-продавцом в книге продаж (см. п. 2 Приложения № 5 Постановления № 1137)

Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст.

154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, – наша сегодняшняя статья.

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО.

В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца). Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

- аванс был зачтён в пятидневный срок;

Наше право – выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя. Учёт в 1С авансов выданных. Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%.

После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис.

2). Обращаем внимание на важные детали:

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- процентную ставку НДС;

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис.

3). На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно. В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру.

Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис.

4). При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис.

5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Расчеты по НДС при зачете полученного аванса по другому договору

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

29.11.2016 подписывайтесь на наш канал

Налоговый кодекс дает право продавцу при изменении условий договора или его расторжении и возврате авансовых платежей предъявить к вычету исчисленный и уплаченный с предоплаты НДС.

В статье эксперты 1С на примере «1С:Бухгалтерии 8» редакции 3.0 рассказывают о порядке отражения расчетов по НДС, включая формирование налоговой декларации, при получении предоплаты за поставку товаров и заявлении налоговых вычетов при зачете суммы поступившего аванса в счет предоплаты про другому договору. В соответствии с условиями договора покупатель может выполнять полную или частичную предоплату за товары (работы, услуги), имущественные права.

Согласно подпункту 2 пункта 1 статьи 167 НК РФ на день получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав возникает момент определения налоговой базы по НДС, а налоговая база определяется исходя из суммы полученной оплаты с учетом налога (п.

1 ст. 154 НК РФ). При получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи164 НК РФ (п. 1 ст. 168 НК РФ). На сумму полученной предоплаты продавец должен выставить покупателю счет-фактуру не позднее пяти календарных дней (п. 3 ст. 168 НК РФ). Счет-фактура заполняется в соответствии с Приложением № 1 к Постановлению Правительства РФ от 26.12.2011 № 1137

«О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость»

(далее — Постановление № 1137).

1С:ИТС Более подробно о правилах оформления счета-фактуры на аванс см. статью «Счет-фактура на аванс» в справочнике «Налог на добавленную стоимость» в разделе .

Счета-фактуры на полученный аванс регистрируются налогоплательщиком в книге продаж (п.

2 Правил ведения книги продаж, утв. Постановлением № 1137). НДС, исчисленный с суммы предоплаты, продавец может принять к налоговому вычету с даты отгрузки соответствующих товаров (работ, услуг, имущественных прав) принимается к вычету (п. 8 ст. 171 НК РФ). При этом вычет сумм НДС производится в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной предоплаты согласно условиям договора (при наличии таких условий) (п.

6 ст. 172 НК РФ). Для заявления налогового вычета выставленный при получении предоплаты счет-фактура на аванс регистрируется продавцом в книге покупок на сумму НДС, подлежащую вычету (п. 2 Правил ведения книги покупок, утв. Постановлением № 1137)

Расчеты по НДС при возврате авансов в «1С:Бухгалтерии 8»

ул.

им. Маршала Чуйкова, д.77, офис 21 Московская обл., Реутов, ул. Победы, 7 23.07.2020 Как поступать, если между покупателем и продавцом был заключен договор на приобретение определенного товара и был перечислен аванс за него, но в последствии товар получен не был, а договор был расторгнут?

Ситуация в таком случае остается во многих случаях неясной как для покупателя, так и для поставщика – не понятно, как отражать все это в документации. Вопрос с возвратом авансов подробно рассматривается в данной статье, которая содержит информацию об учете НДС у поставщика и у покупателя.

Материал приведен в пошаговом изложении, методично, с конкретными примерами, рассмотренными специально очень подробно для того, чтобы специалист мог знать, как ему поступать в каждом конкретном случае.

Полученные знания помогут без проблем оформить возврат полученной оплаты, отразив все необходимые нюансы в отчетной документации. Согласно пункту 1 статьи 168 НК РФ при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи 164 НК РФ. На сумму полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав продавец выставляет покупателю счет-фактуру не позднее пяти календарных дней со дня получения предоплаты (п.

3 ст. 168 НК РФ). Согласно Правилам заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, в счете-фактуре на полученную сумму предоплаты указываются: в строке 5 — реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения счета-фактуры, утв.

Постановлением № 1137). Допускается частичное сокращение номеров платежных поручений (письмо Минфина России от 07.11.2007 № 03-07-11/556).

При безденежной форме расчетов по данной строке ставится прочерк (пп. «з» п. 1 Приложения № 1 Постановления № 1137). При поступлении предоплаты частями в строке 5 указываются реквизиты (номера и даты) всех платежных поручений (письмо Минфина России от 28.03.2007 № 03-02-07/1-140); в графе 1 — наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп.

«а» п. 2 Правил заполнения счета-фактуры).

Допускается указание обобщенного наименования товаров в случае получения аванса от покупателя до оформления заявки (спецификации) (письма Минфина России от 06.03.2009 № 03-07-15/39 и от 26.07.2011 № 03-07-09/22); в графе 8 — сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с п. 4 ст. 164 НК РФ (пп. «з» п. 2 Правил заполнения счета-фактуры, утв. Постановлением № 1137); в графе 9 — полученная сумма предварительной оплаты (пп.

«и» п. 2 Правил заполнения счета-фактуры, утв.

Постановлением № 1137)

О вычете «авансового» НДС при возврате предоплаты покупателю (Зайцева С.Н.)

Как заполнить книгу покупок при возврате аванса? Не так давно специалисты Минфина дали свои разъяснения на этот счет.

Обращая внимание на их послание (Письмо от 24.03.2015 N 03-07-11/16044), напомним тему в принципе.

Где в ней таятся «скользкие» моменты?

Нормы НК РФ о вычете «авансового» НДС По общему правилу при получении предоплаты в счет будущих поставок налогоплательщик-продавец исчисляет «авансовый» НДС (с применением расчетной ставки) и в течение пяти календарных дней выставляет покупателю счет-фактуру в соответствии с требованиями п. 5.1 ст. 169 НК РФ (абз. 2 п. 1 ст. 154, п. 4 ст. 164, пп. 2 п. 1 ст.

167, п. 3 ст. 168 НК РФ). «Авансовый» счет-фактура регистрируется в книге продаж (п. п. 3, 17 Правил ведения книги продаж ). ——————————— Приложение 5 к Постановлению Правительства РФ от 26.12.2011 N 1137.

На день отгрузки у налогоплательщика вновь возникают объект налогообложения и обязанность выставить (в течение пяти календарных дней) счет-фактуру в соответствии с требованиями п.

5 ст. 169 НК РФ (п. 14 ст. 167, п. 3 ст. 168 НК РФ). «Отгрузочный» счет-фактура отражается в книге продаж на основании п. 3 Правил ведения книги продаж.

Одновременно сумму «авансового» НДС поставщик вправе принять к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ). Для этих целей «авансовый» счет-фактура на дату отгрузки регистрируется в книге покупок (п.

22 Правил ведения книги покупок ).

——————————— Приложение 4 к Постановлению Правительства РФ N 1137. Пример 1. Сумма поступившего в организацию (в январе текущего года) аванса — 1 180 000 руб. (в том числе НДС). В мае поставщик отгрузил товары на сумму 472 000 руб.

(в том числе НДС — 72 000 руб.). Из-за отсутствия в ассортименте нужного товара отправка второй партии отсрочена.

В бухгалтерском учете указанная операция будет сопровождена следующими записями: Содержание операций Дебет Кредит Сумма, руб.

Январь 2015 г. Отражено получение аванса под предстоящую поставку 51 62-2 1 180 000 Начислен «авансовый» НДС (1 180 000 руб.

x 18/118) 76-ав. НДС 68-НДС 180 000 До 25.04, 25.05, 25.06 <*> Уплачена 1/3 суммы начисленного «авансового» НДС 68-НДС 51 60 000 Май 2015 г. Отгружен товар 62-1 90-1 472 000 Начислен НДС с реализации 90-3 68 72 000 Принят к вычету «авансовый» НДС 68-НДС 76-ав.

НДС 72 000 Зачтена часть аванса, приходящаяся на реализацию 62-2 62-1 472 000 ——————————— <*> Уплата налога по операциям, признаваемым объектом налогообложения, производится равными долями не позднее 25-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом (п.

1 ст. 174 НК РФ). «Авансовый» счет-фактуру бухгалтер зарегистрирует в книге продаж в январе.

«Отгрузочный» счет-фактуру (на сумму 472 000 руб., в том числе НДС — 72 000 руб.) — в мае.