Как узнать есть ли у меня долги по кредитам бесплатно

Оглавление:

- Как проверить долги по кредитам и узнать задолженность перед банком?

- Как узнать есть ли у меня долги в банках

- Как узнать есть ли задолженность по кредиту

- Как узнать, есть ли задолженность по кредитам?

- Проверяем онлайн, есть ли кредиты на человеке?

- Как узнать есть ли долги по кредитам

- Долг по кредиту: можно ли проверить, не выходя из дома?

- Как узнать долги по кредитам в банках — обзор способов

- Как узнать задолженность по кредиту

- Долги в банке: как узнать задолженность по кредиту

Как проверить долги по кредитам и узнать задолженность перед банком?

При одобрении кредита или займа кредитная организация учитывает большой перечень факторов: возраст заемщика, официальный доход, место работы, семейное положение… Но одной из главных характеристик, влияющих на размер, ставку и сам факт предоставления кредита, является кредитная история. Если в ней отражены долги по кредитам, пусть даже незначительные по сумме, это может стать причиной для отказа в предоставлении займа[1]. Оплошность в выплате кредита, пусть даже и незначительная, может привести к снижению рейтинга кредитной истории. К сожалению, многие даже не знают, что у них есть долг, который мог «накапать» с копеек, оставшихся непогашенными во взятом когда-то кредите.

Подобное происходит от невнимательности или от финансовой неграмотности: когда заемщик полностью вносит платеж, ему стоит взять справку о закрытии долга непосредственно в своем банке.

Возможна подобная неприятность и при возврате средств на кредитную карту.

В том случае, когда кредиты были взяты в различных банках, проверить, не осталось ли по ним долгов, можно, посмотрев свою кредитную историю. Это досье, которое составляется из информации, передаваемой кредиторами (банками, МФО, кредитными кооперативами), у которых человек прежде получал кредиты или займы.

Однако у тех, кто никогда не пользовался услугами кредитования, кредитной истории просто-напросто нет. Информация, хранящаяся в кредитной истории физического лица, разделена на 4 части[2]:

- Дополнительная часть: информация об источнике формирования, пользователях, о приобретателе права требования.

- Информационная часть: сведения о займах (кредитах), об отказе в их получении (с указанием причин отказа), о предоставлении поручительства, информация об отсутствии 2 и более подряд платежей[3].

- Титульная часть: ФИО, данные паспорта и т.п.

- Основная часть, содержащая сведения о финансовых обязательствах: информацию о суммах и сроках займов (кредитов), об исполнении обязательств, о наличии процедур банкротства и пр.

По запросу кредитора — индивидуального предпринимателя или юридического лица — в целях выдачи займа или кредита ему может быть предоставлена для ознакомления только информационная часть досье (согласия субъекта кредитной истории при этом не требуется)[4].

Кредитная история хранится в соответствующем бюро в течение 10 лет с момента поступления последних изменений. Убрать из записей сведения о просрочках и т.

Как узнать есть ли у меня долги в банках

Обратитесь во все банки, где когда-либо брали кредиты или заводили счета.

Чаще всего для получения ответа достаточно звонка в колл-центр, где вас переключат на компетентного специалиста, который вам поможет и устно озвучит нужные данные. Если же для каких-либо целей необходим официальный ответ из банка, звонка в колл-центр может быть недостаточно. В этом случае обратитесь в банк лично или направьте туда письменный запрос.

Обратитесь в территориальное управление Банка России, если банк игнорирует ваши запросы, включая письменные. Изложите в письме всю историю попыток получить нужную информацию: когда, сколько раз и в какой форме обращались в банк по этому вопросу. Попросите оказать вам содействие в получении необходимых документов.

Составьте запрос на получение кредитного отчета в Национальное бюро кредитных историй (НБКИ). Формы запроса для физических и юридических лиц вы можете скачать на сайте бюро в разделе, где представлены услуги заемщикам.

Если вас начали донимать коллекторы или представители банка, с которыми вы никогда не имели дел, свяжитесь с банком, от имени которого действуют звонящие вам или присылающие смс люди. Возможно, ваши данные попали в базу его должников по ошибке, например, ваш мобильный телефон ранее принадлежал их проблемному заемщику. Чаще всего этого достаточно, чтобы звонки прекратились.

А если не поможет, обратитесь за помощью в территориальное управление Банка России и Роскомнадзор.

- Информация о получении кредитного отчета на сайте Национального бюро кредитных историй

- долг перед банком

Оформляя кредит, заемщик планирует расходы на его погашение, учитывая свои возможности.

Установить, какой у вас долг по кредиту в банке можно, выбрав из разных существующих способов удобный для себя:

Как узнать есть ли задолженность по кредиту

› › › Оформление кредита становится всё более популярной финансовой процедурой среди населения. Взять в кредит сейчас можно практически всё, а сотрудники банка готовы проконсультировать и составить договор прямо в магазинах крупных сетей. Однако такая доступность имеет и обратную сторону, заемщики порой не оценивают в полной мере свои возможности и последствия несвоевременной оплаты платежей.Вследствие чего может появиться задолженность по кредитному контракту, что приводит к увеличению суммы долга из-за наложения штрафов и процентов за каждый день просрочки.

Поэтому важно тщательно проанализировать своё финансовое положение, а столкнувшись с проблемой, нужно владеть актуальной информацией по задолженности.

Рассмотрим, как узнать сумму долга по кредиту. Самые распространенные причины появления долгов по кредитам связаны с низким уровнем доходов населения, безработицей, задержкой выплат зарплат и экономическим кризисом.

Порой просрочка платежей происходит по вине самого заемщика, но бывают и форс-мажорные ситуации.Можно выделить следующие основания возникновения кредитной задолженности:

- Невнимательность дебитора, заключившего соглашение без должного изучения всех условий. Так гражданин может не соблюдать график платежей, не акцентируя внимание на дате внесения оплаты, вследствие чего образуется .Нереалистичная оценка своих финансовых возможностей. Подписывая кредитный договор нужно учитывать, что часть доходов (минимум 15 %) придется ежемесячно перечислять банку. Невозможность вовремя внести платежи всегда означает возникновение задолженности и начисление дополнительных процентов за пользование чужими средствами.Непредвиденная ситуация (чрезвычайное происшествие, тяжелая болезнь и т. д.). В этом случае дебитору необходимо в ближайшее время обратиться в банк и предъявить документы, подтверждающие наступление задолженности не по своей вине, чтобы избежать неблагоприятных последствий. Банковская организация может пойти на уступки и предложить различные способы погашения долга: изменение графика платежей, снижение процентной ставки и т. п.

Внимание! Банк вправе подать в суд на физическое лицо, если долг превысит 1 500 000 рублей, и на юридическое, если сумма задолженности будет выше 3 000 000 рублей.Таким образом, важно проводить проверку задолженности по кредитам, чтобы удостовериться в отсутствии долгов и правильно оценивать свое материальное состояние.

Кроме того, своевременно принятые меры по исполнению денежных обязательств не навредят кредитной истории.

Как же можно узнать о наличии просроченных платежей?В кредитной истории содержатся все сведения о задолженности, а находится такой документ в БКИ (бюро кредитных историй). Достаточно обратиться в ЦККИ, чтобы узнать конкретную организацию со своей историей по Кроме того, существуют и другие методы, как кредитный долг узнать:обращение в банковское учреждение с пакетом документов, удостоверяющих личность и наличие

А вы уверены, что у вас нет долгов по кредитам, даже если вы их никогда не брали?

Проверьте!

Как узнать задолженность по кредиту?

Вопрос, который может озадачить практически любого в нашей стране. Даже если вы никогда не брали кредитов, то и вы можете однажды оказаться в статусе должника по ним со всеми вытекающими последствиями.

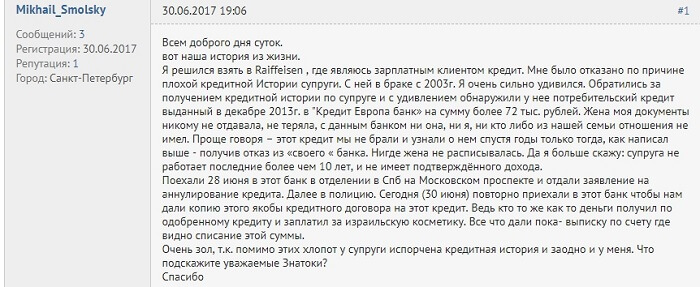

Не верите? Ну тогда просто зайдите на форум сайта Banki.ru и почитайте их форум.Пример:

сообщение на форуме banki.ruА уж если вы и вовсе брали кредит в любом кредитном учреждении, то стать должником достаточно просто. Случиться это может в случае технического сбоя, не поступления платежа в срок, человеческой ошибки и т.д.Даже, если вы стали должником не по своей вине, а просто у банка заглючила система или операционист не добавила одну копейку, то никто извиняться перед вами не будет. Вы получите статус неплательщика и ваша кредитная история будет испорчена, что в последующем помешает взять новый кредит или .СодержаниеВы можете годами жить, даже не подозревая, что у вас долг по давно погашенному кредиту.

Наша правовая система такова, что в любом случае будет виноват должник. У вас есть долг? Презумпция невиновности не работает в нашей стране, вы должны будете доказывать обратное.Что грозит должнику по кредиту? Ухудшение кредитной истории. С плохой КИ вам даже смартфон не продадут в салоне связи.

При острой нужде в денежных средствах, вам придется обращаться в микрофинансовые организации за займом до зарплаты.

А все мы знаем какие кабальные проценты берут МФО и каковы последствия за вовремя непогашенный долг перед ними. Вы хотите быть всегда должны? Начисления штрафов и пеней на долг.

Штрафы начисляются в виде фиксированных разовых сумм за каждый месяц неуплаты.

Пенни же начисляются на остаток долга. Пока вы не знаете, что вы являетесь должником банка, то вам будут начислять штрафы и пенни ровно до момента, пока ваши долги не перейдут коллекторам или судебным приставам. Передача долга коллекторам. Тут комментарии излишни.

коллектор поджег ребенка за долг в 4 тыс.рублей Обращение банка в суд с целью изъятия денежных средств. Если суд встанет на сторону кредитного учреждения, то приставы вправе будут не только арестовать ваши счета в банках, но изъять транспортное средство, имущество и жилую площадь в счет погашения кредита.

Изъять права. Да, с 2016 года, у вас могут отобрать права за долг в банке и перевести вас в ряды пешеходов.

Я, кстати, сейчас таковым и являюсь.

Знаете, много головной боли ушло вместе с продажей автомобиля. Да, иногда машина очень нужна под пятой точкой опоры, но большинство дел можно решить и без нее.

Как узнать, есть ли задолженность по кредитам?

›

Автор статьиАлександр Васильевич ДрагунКандидат экономических наук, эксперт сайта.

Жить в кредит становится для россиян обыденным делом. Ведь не всегда можно купить нужную для дома вещь за деньги из семейного бюджета.

Приобрести в кредит можно все, от квартиры и автомобиля до сотового телефона.

Однако доступность займов имеет и другую сторону — невнимательное отношение к обязанностям по погашению ссуды приводит к возникновению задолженности перед кредитной организацией.СодержаниеОна может возникнуть как из-за человеческого фактора:

- невнимательность при оплате — недоплачено несколько копеек, а начисление штрафов и пени производится на всю сумму задолженности (широко практикуется при кредитах с грейс-периодом);

- клиент забыл о комиссионных при внесении денег на кредитный лицевой счет, в результате денег не хватило, чтобы закрыть очередной платеж;

- средства поступили с задержкой на 2-3 дня, на которые банк успел начислить пени и штрафы;

- неправильная трактовка льготного периода.

Так и по вине кредитора — масса выданных ссуд приводит довольно часто к тому, что и банк ошибается.Что происходит, если возникают долги? Штрафы, пени и испорченная кредитная история (КИ). Избежать ситуации с потерей денег из-за санкций финансовой организации поможет элементарный контроль за ходом погашения кредита.

Кроме этого, в жизни возникают ситуации, когда необходимо узнать задолженность по кредитам за других лиц, например, в случае смерти родственника.Низкая правовая грамотность населения России сформировала в обществе точку зрения, что задолженность по кредитам проверить по фамилии человека не составляет труда, в том числе и посторонним лицам. Должны огорчить.

- Федеральным Законом РФ № 353, ст. 10, кредитным организациям предписано выдавать информацию о задолженности своим клиентам любое количество раз в месяц, но только один раз бесплатно. Все остальные обращения — платные. Сумму комиссионных каждая кредитная организация устанавливает самостоятельно, вплоть до отказа брать оплату за предоставляемые выписки.

- Законодательством РФ информация о сумме кредита и задолженности по нему отнесена к категории коммерческой тайны. Поэтому доступ к таким данным третьих лиц, в том числе и государственных органов, закрыт. К личному делу дебитора банки допустят только по постановлению суда.

Как узнать задолженность по кредиту? Контролировать задолженность по займам можно различными способами (они значительно расширены в последнее время):

- в банкомате (терминале самообслуживания)

- непосредственно в банке (необходимо помнить — только одно обращение бесплатное);

- с помощью мобильных приложений для смартфонов;

- звонком на горячую линию в колл-центр кредитора — служба поддержки в банках работает круглосуточно, а звонки, как правило, бесплатные;

- зайдя на официальный сайт финансовой организации в Личном кабинете;

Проверяем онлайн, есть ли кредиты на человеке?

Стать должником финансовых организаций могут не только «злоупотребители» кредитов и займов, но и любой из нас.

Стоит время от времени задумываться над вопросом, как проверить, есть ли кредит на человеке.

Регулярный мониторинг своей репутации в глазах банков исключит непредвиденные звонки от коллекторов с просьбой рассчитаться со странными долгами.CодержаниеВозникнуть долговые обязательства могут в следующих случаях:

- при неполном погашении прошлых кредитов, на остаточные копейки набегают пени, штрафы, сумма растет с каждым днем, и т.д.

- при потере документов, по которым мошенники могут оформить займы;

- при дозволении владеть посторонним людям вашим паспортом;

На сегодняшний день многие кредиторы настолько упростили процесс получения ссуд, что для оформления договора достаточно одного документа – паспорта. Этот факт увеличивает риск появления «левых» долгов.

Но перечисленные случаи говорят о том, что задолженность появляется не только из – за вмешательства сторонних лиц, но и по причине отсутствия личного контроля в погашении обязательств самим заемщиком.

Всегда надо быть начеку.Проверить есть ли долги на конкретном человеке – значит получить, изучить кредитную историю субъекта.Кредитная история – основной источник данных о ссудных договорах и фактическом исполнении обязательств по ним со стороны заемщика.

КИ показывает:

- наличие / отсутствие действующих ссуд на человеке;

- уровень кредитоспособности заемщиков.

- результаты поданных заявок в банковские учреждения (за последние 10 лет);

- просрочки, пени, штрафы, судебные разбирательства по обязательствам;

Факт! Ни один банк не предоставит потенциальному клиенту займ без скоринговой оценки его кредитной истории.Отсюда понятна важность вопроса, как проверить, есть ли кредиты на человеке, для граждан, кому не безразлична собственная репутация.О том, как исправить КИ читайте в статье:

Если вопрос перед человеком возник или, в худшем случае, поступил звонок от кредиторов, коллекторов, то пора выяснять, какие существуют способы получения данных из кредитной истории.

- Проверить есть ли кредит на человеке по кредитной истории через БКИ. Для получения данных необходимо действовать последовательно.

- Самым верным способом, узнать про наличие ссуд – это спросить у каждого кредитора напрямую. Но их количество – сотни банков и тысячи микрофинансовых организаций – делают данный вариант провальным.

Основной источник информации – Центральный каталог кредитных историй (ЦККИ).При наличии кода субъекта:

- получить список бюро на электронный адрес.

- зайти на официальный сайт , в разделе «Кредитные истории» заполнить заявку персональными данными;

При отсутствии кода:

- обратиться к кредитору за уточнением требующегося шифра — бесплатно;

- запросить

Как узнать есть ли долги по кредитам

Кредитная история многое расскажет о человеке, о его предыдущих взаимоотношениях с банками, о наличии задолженности на текущий момент.

Но зачем человеку узнавать о своих кредитных долгах? По идее, он и так должен быть в курсе.

На это есть, по меньшей мере, семь причин:

- Выезд за границу. Если имеется долг, по которому было решение суда, это может стать препятствием для выезда.

- Произошел какой-то сбой в системе хранения и обработки информации. На этот случай пригодятся сохраненные копии платежек.

- Несколько банков отказали в выдаче кредита, при том, что по всем юридическим параметрам клиент «хороший» и имеет достаточный доход.

- Мошенничество. Кто-то взял кредит на Ваше имя. Чаще это происходит при потере документов.

- Большое количество оформленных кредитов. В данной ситуации можно просто что-то упустить. А спохватившись после, придется платить дороже. Иногда штрафы имеют весьма внушительный размер.

- По мнению заемщика, уплачен последний взнос по кредиту. Хорошо бы узнать версию банка. Случается, что в результате небольшого просчета или перевода денег на день позже (за что был начислен штраф), небольшая сумма осталась непогашенной. За счет штрафов она может весьма округлиться со временем.

- Необходимость получения нового кредита. Здесь положительная кредитная история может стать решающим фактором одобрения кредитной заявки банком.

Проверить долги по кредитам можно разными способами. При личном посещении банка или онлайн, через запрос в соответствующие инстанции. Это можно сделать платно или нет.

Рассмотрим основные варианты.

В платежах Способ годится при оплате долга по карте.

Информацию об остатке задолженности перед банком можно получить через банкомат.

В каждом банке названия могут отличаться. Этот способ хорош своей простотой.

Кроме того, информация актуальна и достоверна. Плату за услугу банк не взимает. В ряде случаев задолженность по кредитной карте можно узнать и через банкомат стороннего банка.

Для этого нужно следовать подсказкам на мониторе. Но услуга, как правило, платная. С платежами связан еще один вариант.

Если при оформлении кредита была подключена услуга смс — информирования, то перед каждым платежом клиенту напомнят о нем с указанием даты и суммы.

А после совершения платежа, сообщат новый остаток по кредиту.

Услуга платная. Но можно заменить ее оповещением на e-mail — тогда платить не придется. По кредитной истории Кредитная история – надежный способ узнать свои долги по кредитам. Но заемщик обычно не знает, в каком бюро кредитных историй (БКИ) находится его дело.

Долг по кредиту: можно ли проверить, не выходя из дома?

Для значительной доли кредитных должников то, что они погасили взятый ранее кредит не полностью, оказывается новостью.

Наличие задолженности по кредиту мешает им получить новую денежную ссуду и препятствует их выезду за границу. Часто о наличии долга заемщики узнают только от коллекторов.

Возникнуть подобная ситуация может из-за технической задержки: деньги в банк вовремя не поступили, и кредитор начислил штраф, о котором заемщика, увы, уведомить забыл. Нельзя исключать и человеческий фактор: сотрудники банка или салона связи, где происходила оплата, не внесли копейки, что и послужило отправным пунктом для образования долга.

Проверка наличия / отсутствия задолженности ложится на плечи самого заемщика.

Лучше всего взять справку о полном погашении у кредитора, однако, если времени посещать отделение банка нет, стоит обратиться к интернету. Из статьи вы узнаете, как можно . Способы оповещения не установлены законом, а значит, должны фигурировать в .

Банки в договорах используют формулировку «по запросу должника» и таким образом уходят от обязанности самостоятельно рассылать СМС-сообщения с предупреждениями о предстоящей оплате.Законодательство (ФЗ №353) утверждает следующее: кредитор обязан раз в месяц предоставлять заемщику информацию о сумме и сроке погашения кредита на безвозмездной основе. Заемщик может сам выйти на связь с кредитором и узнать, есть ли у него долг, несколькими способами:

- Позвонить в банк по номеру горячей линии. Любой крупный банк имеет бесплатный номер, начинающийся с 8-800, и колл-центр. Звонить по горячей линии можно как днем, так и ночью, однако, днем заемщик рискует провести четверть часа в ожидании ответа оператора.

- Лично прийти в банк с паспортом. Этот способ совершенно непригоден для заемщиков, проживающих в небольших населенных пунктах, ведь отделения банка-кредитора там может не оказаться.

- Использовать «вопрос-ответ». Зайдя на сайт банка, пользователь увидит всплывающий виджет для оперативной связи с сотрудниками организации. Здесь можно задать вопрос по кредиту при условии, что будут указаны номер кредитного договора и ФИО заемщика.

- Использовать Личный Кабинет. Интернет-банкинг предлагается большинством крупных финансовых учреждений, потому как онлайн-сервис Личный Кабинет позволяет «разгрузить» колл-центры и свести к минимуму очереди в отделениях банков. Одной из наиболее эффективных и функциональных систем интернет-банкинга считается «Сбербанк-Онлайн».

В соответствии с ФЗ №218 в России действуют бюро кредитных историй, основные функции которых – сбор данных о заемщиках и предоставление информации кредиторам по запросу. У заемщика есть право раз в год ознакомиться с собственной кредитной историей бесплатно – при каждом последующем обращении в БКИ придется платить по 500-1000 рублей.

На проверку (оформление запроса плюс ожидание ответа) уходит около месяца.

Объединенное бюро кредитных историй ().

Как узнать долги по кредитам в банках — обзор способов

Испорченная кредитная история (КИ) не позволяет оформить кредит в крупных банковских организациях. А — причина невыезда за границу.

Не попасть в затруднительную ситуацию помогает осведомленность о проблемах с кредитной историей. Как узнать долги и историю по займам в банке? Помогут ли судебные приставы или Бюро Кредитных историй решить вопрос?, — ответ в этом материале.

Существуют возможности, позволяющие узнать действующие задолженности по кредиту в банке. Самый простой – обращение в банк, где брался кредит.

Информация в этом случае предоставляется бесплатно. Воспользоваться опцией сможет человек, оформлявший кредит именно в этом банке.

Посторонние не смогут получить ответ, за исключением обращения по судебному иску (к примеру, узнать долги по кредитам умершего могут его родственники) или иному требованию ответственных органов. БКИ (Бюро Кредитных историй) предоставляет информацию о задолженности по кредиту (размер, дата оформления пр.), и кредитной истории в целом банковским организациям, заключившими соглашение с ним. Данные проверяются в автоматическом режиме.

Сторонний человек должен оформить официальное письмо в бюро КИ, или отправить онлайн-запрос через официальный сайт организации с указанием электронного адреса, телефонного номера и паспортных сведений (имя, отчество, фамилия, серия и номер документа, дата выдачи пр.). Информация по сумме задолженности в БКИ раз в год предоставляется бесплатно. Регистрация при этом обязательна.

Существует три Бюро кредитных историй:

- Объединённое – ОКИ;

- Эквифакс.

- Национальное – НКБИ;

В бюро можно обратиться с заявлением лично, отправить онлайн-запрос через официальный сайт или обратиться заказным письмом через почту.

Информация в каждом бюро не всегда дублируется, поэтому возможны несоответствия в результатах проверки.

Для верности рекомендуется отправить запрос во все три бюро. Судебные приставы предоставят сведения, когда по факту неуплаты образовавшегося долга открыто судебное производство и принято решение о взыскании. Информация о долге в службе приставов доступна только заинтересованным сторонам (банку и должнику).

По закону сторонние люди получить сведения не могут. Обращаться с запросом нужно в отделение банка, где оформлялся кредит. Если банков-кредиторов у человека несколько – обращаться придётся в каждый.

Информация доступна клиенту, если он запрашивает информацию по собственному займу. Исключение — официальные запросы государственных органов. При обращении в банк с просьбой проверить кредитную историю гражданин должен предоставить собственный паспорт.

Номер кредитного договора ускорит процесс проверки. Это бесплатная процедура. Чтобы узнать долги по кредитам в банках через интернет по фамилии достаточно отправить онлайн-запрос в организацию, которая интересует, то есть банк, где оформлялся кредит.

В некоторых банках услуга, позволяющая узнать информацию о долгах в режиме онлайн, отсутствует.

Решение вопроса — личный визит в отделение банка и составление заявления (бланк предоставят на месте) с просьбой предоставить данные по кредитной истории.

Как узнать задолженность по кредиту

› › Кредитные клиенты банков самостоятельно должны контролировать своевременное погашение долга согласно договору. Даже у самого добропорядочного плательщика может образоваться задолженность по кредиту, из-за задержки платежей и прочих непредвиденных обстоятельств. Поэтому каждого заемщика может заинтересовать вопрос, как узнать долги по кредитам по фамилии бесплатно и где это можно сделать.

Кредитный отчет Каждый плательщик должен быть осведомлен о поступлении средств на счет кредитной организации, потому что долг перед кредитором может возникнуть от задержки платежа, банк начисляет пени, штрафы и дополнительные проценты. Это повлечет за собой задолженность, которая со временем будет увеличиваться, что не в интересах заемщика. Предотвратить ситуацию можно, если регулярно проверять, свои кредитные счета и заботиться о том, чтобы кредитор своевременно получал выплаты.

Контролировать ситуацию можно несколькими способами:

- с помощью СМС-информирования;

- в ФССП после решения суда.

- проверить через Бюро кредитных историй;

- звонок по горячей линии;

- в личном кабинете на сайте банка;

- визит в банк;

- через банкомат или терминал;

Во многом все зависит от условий кредитного договора, если им предусмотрено информирование клиента посредством телефонных звонков, СМС рассылок или писем на электронную почту, то заемщик всегда будет знать о движении средств по кредитному счету. Эта услуга платная, но с ее помощью клиент всегда знает, может быть у него просроченная задолженность или нет.

Согласно законодательному акту «о потребительском займе» №353 клиент имеет право обратиться в банк с просьбой предоставить ему отчет о его кредитном счете один раз в месяц бесплатно. При повторном обращении за услугу банк может потребовать плату.

Отчет должен содержать сумму и дату выплаты, время списания средств на счету, остаток долга по кредиту и процентам. В случае образования просроченной задолженности банк имеет право вести переговоры с должником, напоминать ему о сумме долга и возможных последствиях невыплаты.

Для этого кредитор может использовать все доступные средства связи: телефонные звонки, рассылка писем и визиты домой или на работу. Но в интересах должника самостоятельно интересоваться своими долговыми обязательствами у сотрудников банка, для того достаточно позвонить по телефону в офис. Если у банка есть официальный сайт, то в личном кабинете можно проверить долги по кредитам по фамилии и дополнительным сведениям.

Оплата кредита Нельзя исключать случаи, когда добросовестные плательщики могут обнаружить в своей кредитной истории темное пятно в виде просроченной задолженности. Обычно происходит это не по вине кредитора или заемщика, а в результате мошеннических действий со стороны третьих лиц.

Долги в банке: как узнать задолженность по кредиту

Поиск в интернете – он такой: наряду с достоверными сведениями вы обнаруживаете кучу дезинформации.

Мы взяли на себя смелость ответить на вопрос, как узнать долги в банке. И сделали это со всей честностью!Долги растут, меры взыскания – крепчают Официальные источники фиксируют: число кредитов продолжает расти.

По данным Объединенного кредитного бюро (ОБК), число закредитованных граждан на начало года составляет 82 миллиона.

Рост наблюдается во всех сегментах кредитования – начиная от ипотеки и заканчивая кредитами наличными, автокредитами и кредитными картами.Конечно, данные статистики можно воспринимать как относительные – среди кредитных бюро, которые накапливают информацию, могут быть расхождения.

Они связаны с тем, что их базы по кредиторам различаются: одно бюро получает данные о кредитовании от Сбербанка, но не работает с «Хоум кредит» и наоборот.

Тем не менее, очевидно, что рост количества кредитов влечет и увеличение задолженностей по ним. Как следствие – все более жестким и проработанным с точки зрения судебной практики становятся способы принудительных мер взыскания. Чем накажут за долгиВ 2020 году Федеральная служба судебных приставов может применить к должникам следующие меры взыскания:

- принудительные вычеты из зарплаты;

- наложение запрета на выезд за границу;

- арест счета в банке;

- арест имущества.

Основанием для этого выступает судебное решение по долгам:

- любые виды кредитов и займов.

- неуплата налогов;

- штрафы ГИБДД;

- алименты;

Способы узнать задолженностьПроводя ревизию своих долгов, чаще всего человек хочет узнать, есть ли у него долги в банке.Причины для этого:

- Человек выступает поручителем в одном и более кредитах других людей (если должник отказывается платить по кредиту, это обязательство перекладывается на поручителя).

- В пользовании находятся несколько кредитных карт;

- Был утрачен паспорт (а это значит, что у злоумышленников было время взять под него кредиты в банке или займы в МФО);

- В планах – поездка за границу, устройство на новую работу или необходимость взять кредит.

Чтобы исход всех этих ситуаций был благополучным, необходимо проверить свою финансовую репутацию и кредитный след.